REPORT

コンサルタントレポート

- トップ

- コンサルタントレポート

- 月次市況解説

- 2024年...

本記事は公開1~2ヶ月前に配信した不動産投資メルマガの抜粋です。

現場で感じる不動産市況(不動産市況、融資環境、3月成約事例、など)

今年の3月も金融機関の決算期に向けた駆け込み需要で、仕入、販売も過去最高水準の件数でした。

不動産は相対取引が基本ではありますので、買側、売側、金融機関の歩み寄りによって利害が一致しやすい環境が揃うのが3月であり、売買・賃貸ともに活況だった1カ月のように思います。

賃貸につきましても、管理物件の入居率は98%以上で推移し、リースアップしながらも早期契約ができており、全体的に賃料が上昇トレンドにあることを体感しています。

(住宅系REITのポートフォリオ、稼働率推移を見ましても、首都圏の賃貸需要の安定感が分かります)

同業他社のお話を聴いても、概ね目標達成されているようで、業界全体としても好調で、東急不動産の25%上昇をはじめ、大手不動産の株式も約20%程度上昇した1カ月でした。

また、3月19日に日銀がマイナス金利政策の解除をはじめ、YCCの撤廃、ETF、REITの買い入れ終了を決めましたが、事前予想よりも緩和的傾向が継続するとの見方もあり、初動としましては、割安感のあったREITや不動産株が買い戻された状況です。

【住宅系REIT 稼働率】

続いて当社が取り扱っている1棟収益マンションに話を向けますと、千葉銀行、横浜銀行、東日本銀行、スルガ銀行などの地銀が引き続き積極姿勢で、最近ですと、北陸銀行、東京スター銀行、SBIエステートファイナンスなどからもお声がけ頂く機会がありました。

ただ、全体的に審査金利は横ばいか少し上昇傾向ではあり、希望通りに融資が伸びなかったという事例もありました。

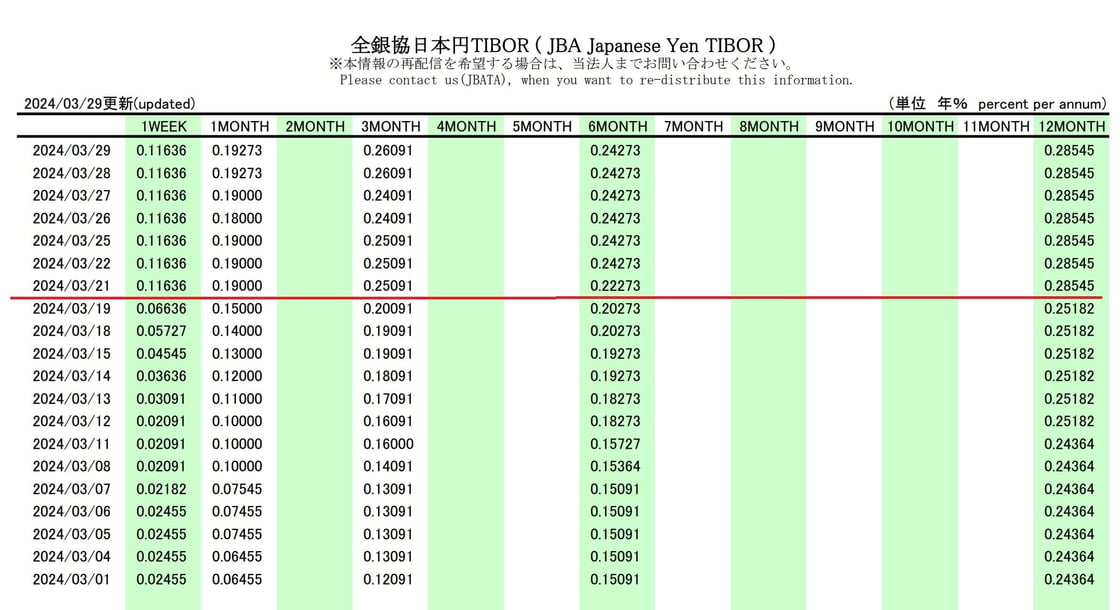

実行金利につきましては、変動金利の方でTIBOR連動金利の方も多いかと思いますが、1MONTH TIBORは直近1カ月で約0.13%上昇しています。

今後の金利予測ですが、金融機関としては、金利上昇で収益UPを図りたい意向を感じますので、低金利での融資を受けるためには、与信や格付がより重要となるかと思います。

金融機関の立場として低金利環境では、融資額を伸ばす必要がありますが、ある程度の金利差が市場(債務者)に受け入れられる場合、融資額を無理の伸ばさなくても収益目標が達成できる構造にはなります。

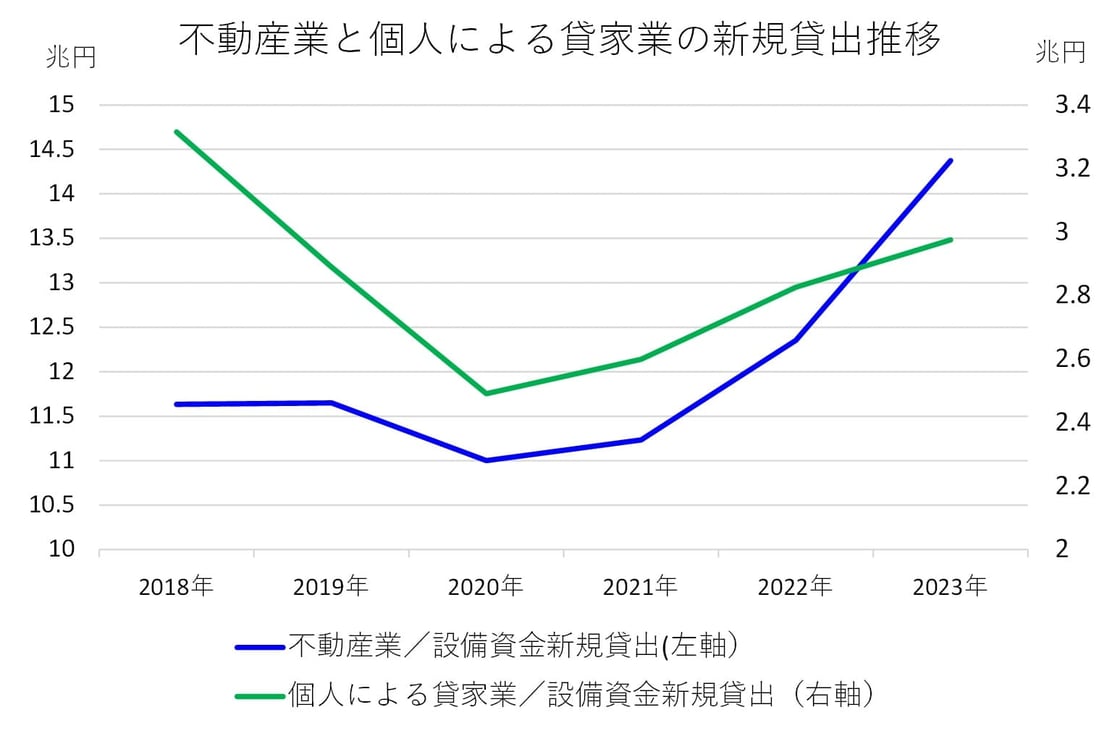

ここで、不動産業及び個人の貸家業に対する、ここ5年程度の新規貸出推移グラフを作成してみたところ、個人向けの融資に比べて、不動産業向け融資の伸びが顕著でした。

土地及び建築価格の上昇で総額が伸びているのだと思いますが、より長期融資の傾向がある個人向け融資の方が慎重姿勢なのかも知れません。

海外に目を向けると米国の商業不動産融資や中国債務問題は気になるところではありますが、米国の大統領選挙もある中で、様々なシナリオは想定していくべきかと思います。

とは言え、諸外国と比べてまだまだ低金利ではありますし、今後、急激に上げていける環境ではないと考えています。

あとは個別性の問題ですが、家賃が割安のまま貸している物件をみかけることも多く、例えば定借で貸している物件などは普通借と比べて割安となっている傾向もあります。

その他、サブリース保証している物件も、あえて家賃を上げていない事例もあり、リースアップ余地があると言えます。

今回、この場を借りて当社の事業と考え方について改めて共有させて頂けますと幸いです。

当社は創業22期目になりますが、直近15年は中古×RC×郊外の事業領域に絞り込んで売買、管理に付随するワンストップサービスを行っております。

先日のメルマガで伝説のファンドマネージャーの清原氏の書籍に触れさせて頂きましたが、その中で、中長期に渡る投資アイデアを大事にされていたということが一つ印象的ではありました。

不動産も中長期的な投資の代表格ではありますので、投資アイデアと哲学というのもが大切なのだと考えている次第です。

投資アイデアの一つに、耐用年数と融資条件の変化があり、そう簡単に変わるものではないかも知れませんが、根底には古き良きものを最大限活用して後世に残したいという想いがあります。

RCだからといって、一律にすべて100年持つわけではありませんが、人間と同じで、年齢を重ねることで土地も建物も違いが出てくるのではないでしょうか。

そのため、30年程度経過したからこそ見えるグレードの違い、修繕履歴、賃貸履歴など中古ならではの魅力もあります。

収益物件であるからには、リターンあってこそ、という資本主義の大前提はありますが、賃貸経営はその大半を借入、言い換えれば社会のお金で行っていることが多いかと思います。

だからこそ、金融機関を通じてではありますが、他の人の想い、社会的使命も背負っているわけで、リターンを得るのと同じぐらい、その過程や投資哲学も大事にしたいと考えています。

不動産投資の本質とは何か、プロとして、不動産会社として、自らに問い続けていきたいと思います。

少し前置きが長くなってしまいましたが、この度、当社代表の杉山が第二弾の書籍を出版しましたので、ご興味がございましたらお気軽にお問合せください。

レインズから分かる収益不動産マーケット

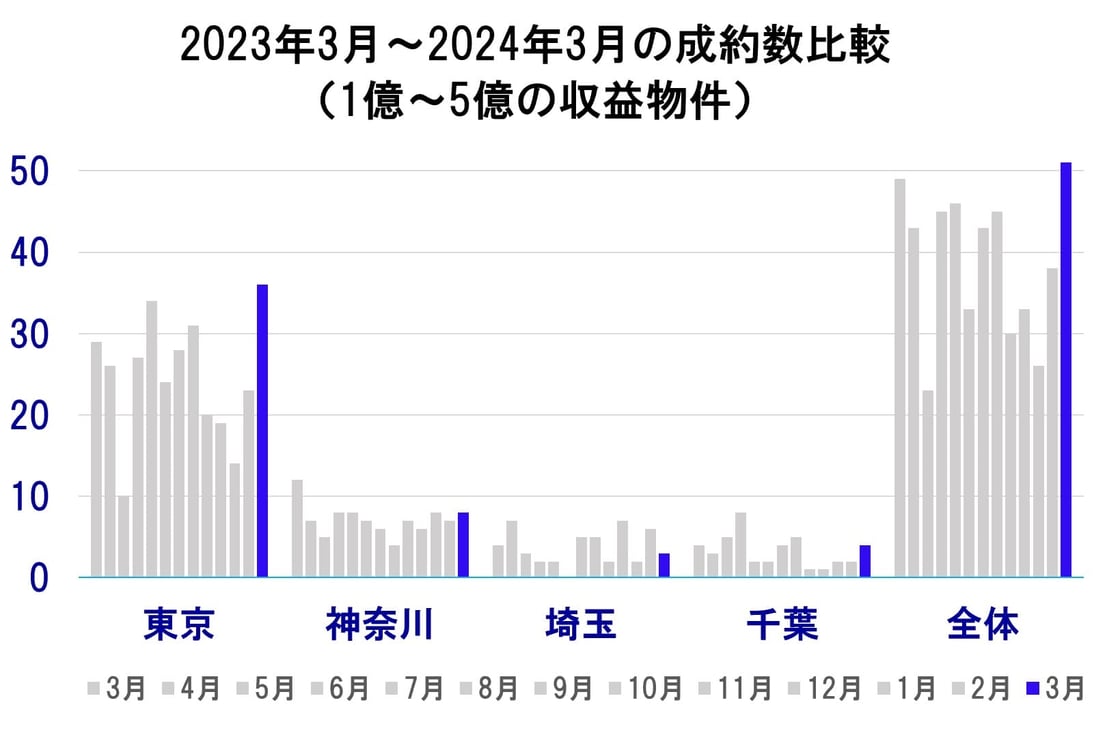

続いて3月のレインズ成約状況についてご紹介させて頂きます。

1都3県の成約件数としましては昨年対比で140%で、先月からは13件増加となっています。

2024年2月成約数:38件(確定値)

2024年3月成約数:51件(速報値)

※3月は速報値のため上振れする可能性はあります。

レインズ在庫は【平成元年築以降、1億~5億、都内でレインズに1453件掲載、※重複有】

先月の1454件から1件減少でした。

続いてレインズ成約事例からいくつか抜粋させて頂きましたのでご参考までにご覧ください。

①「みずほ台」駅 徒歩10分 1987年 RC造

売出価格 1.45億円 ⇒ 成約価格 1.4億円

土地 91坪 建物 164坪

成約利回り ⇒ 約 9.3%

ポイント:R4年大規模修繕実施済

留意点:単身狭小1R(約17㎡)、家賃4万円以下

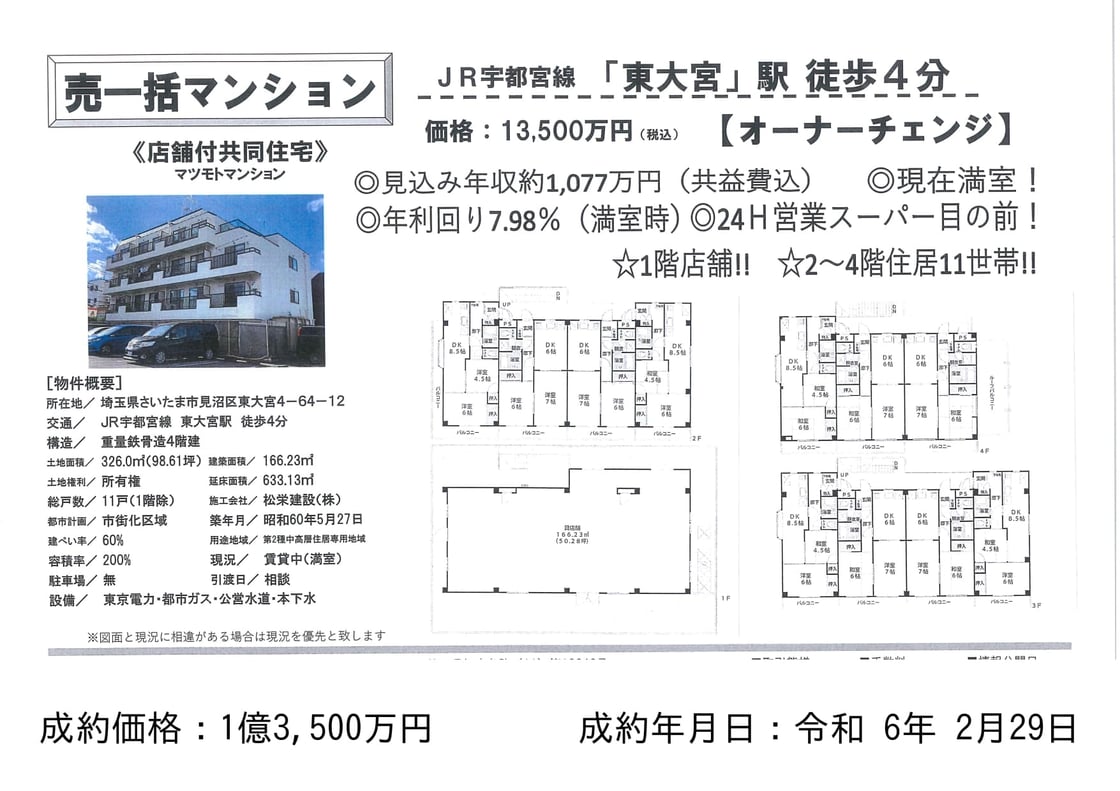

②「東大宮」駅 徒歩4分 1985年 S造

売出価格 1.35億円 ⇒ 成約価格 1.35億円 ※満額

土地 99坪 建物 192坪

成約利回り ⇒ 約 8.0%

ポイント:駅徒歩4分

留意点:1階店舗、残存年数0年

③「久が原」駅 徒歩6分 1990年 S造

売出価格 1.35億円 ⇒ 成約価格 1.35億円 ※満額

土地 63坪 建物 91坪

成約利回り ⇒ 約 6.6%

ポイント:駅徒歩6分、整形角地

留意点:残存年数0年

④「本八幡」駅 徒歩4分 1990年 S造

売出価格 1.32億円 ⇒ 成約価格 1.32億円 ※満額

土地 36坪 建物 80坪

成約利回り ⇒ 約 6.3%

ポイント:R2年大規模修繕実施済、広め単身(1DK)

留意点:店舗事務所比率 約50%、残存年数0年年

⑤「笹塚」駅 徒歩6分 1990年 RC・S造

売出価格 3.58億円 ⇒ 成約価格 2.83億円

土地 89坪 建物 139坪

成約利回り ⇒ 約 5.4%

ポイント:ファミリータイプ向け、駅徒歩6分

留意点:容積率160%

⑥「要町」駅 徒歩6分 2007年 RC造

売出価格 4.2億 ⇒ 成約価格 4.1億

土地 59坪 建物 167坪

成約利回り ⇒ 約 4.4%

ポイント:広め単身×DINKS向け(30~45㎡)、池袋駅徒歩15分

留意点:EVあり