REPORT

コンサルタントレポート

- トップ

- コンサルタントレポート

- 月次市況解説

- 2024年...

本記事は公開1~2ヶ月前に配信した不動産投資メルマガの抜粋です。

現場で感じる不動産市況(預金と融資の関係、平成バブルとの比較など)

9月末は金融機関や不動産会社の決算も重なり、当社は過去最高の月間売買件数を更新しました。

中長期視点では、建築費高騰で新築物件の供給が制約され、新築プレミアムに対する考え方にも変化があります(詳細は後述致します)。

また、当社販売時の融資条件は、自己資金約1割前後、金利1%前半が多く、地銀の積極的な融資姿勢が継続しています。

賃貸募集につきましても、リースアップを行う戦略を継続しており、個別性はありますが、物価上昇率を超える3%~5%UPの新規成約を目指しています。

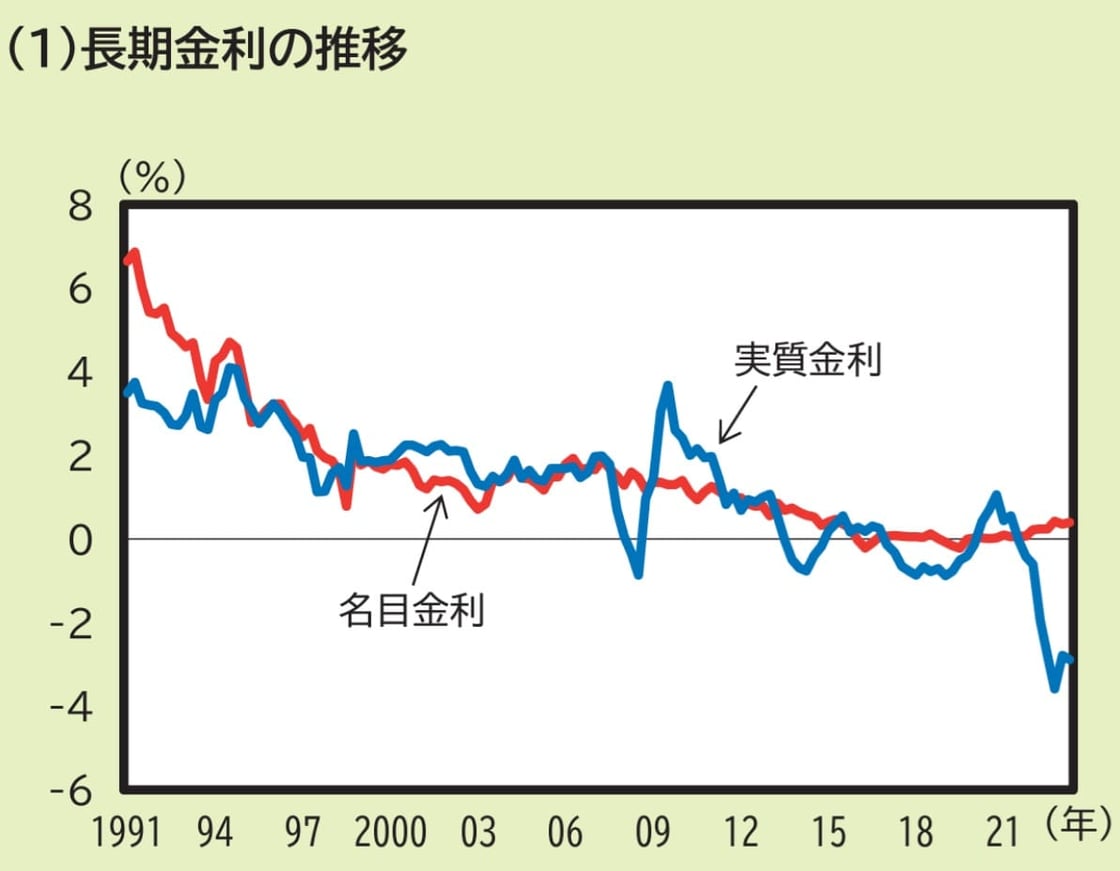

短プラ0.15%上昇の影響につきましても軽微で、植田総裁は実質金利のマイナスをカバーするための利上げとの説明をされており、実質金利を大きく上げていく意向はないものと推測します。

一方、融資姿勢を左右する重要指標として、預貸率(貸出金/預金)というものがあります。

一般的には地銀よりも信金の方が預貸率が低いですが、首都圏では、東京シティ信金や西武信金が70%近くあり、不動産融資に力を入れています。

【主な地銀の預貸率】

千葉銀行:80.0%

横浜銀行:80.1%

東日本銀行:104.8%

静岡銀行:87.0%

スルガ銀行:63.6%

融資をするためには、その原資となる預金が必要ですが、金利上昇に伴う預金集め競争が始まりつつあります。

不動産融資に積極的な金融機関は預貸率が高いですが、万が一、他行に預金が移動して減少してしまうと、預貸率が上がってしまうため、融資額を調整せざるを得ないことになります。

つまり、お金に色はないものの、不動産融資の原資は預金であり、金融機関に対する市民の信頼があってこそ、不動産賃貸業が成り立っていると考えられます。

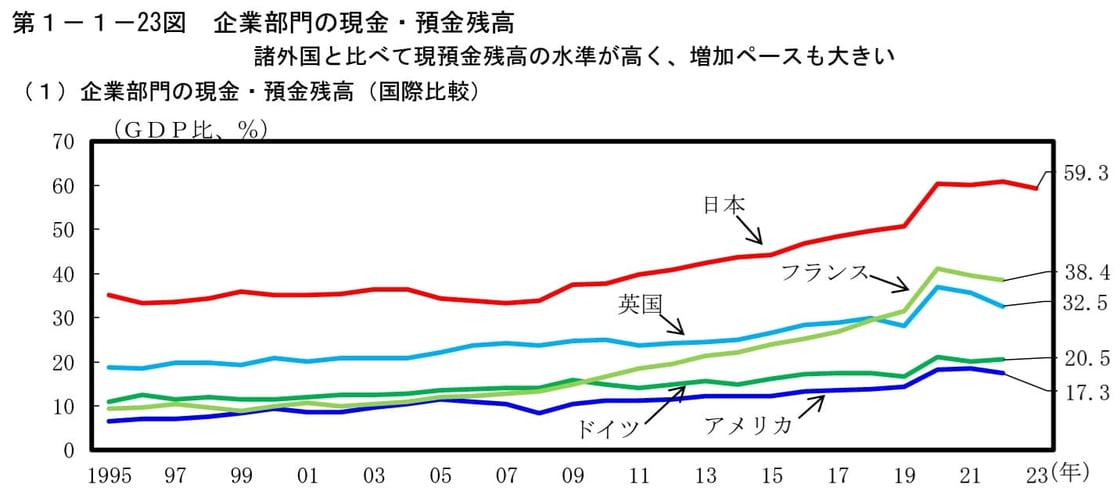

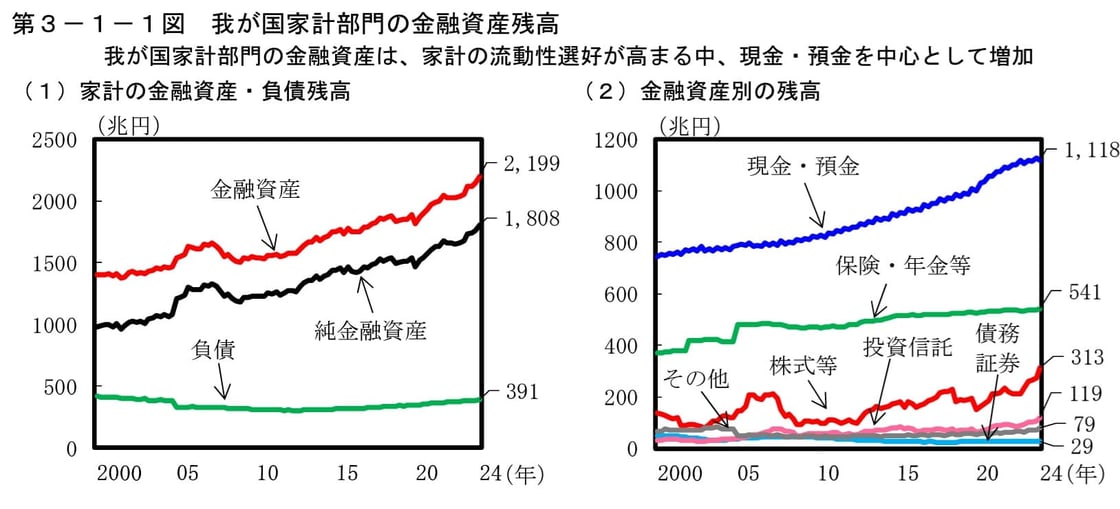

日本も欧米諸国のように【預金⇒リスク資産へ】と促してはいますが、実体としては預金比率が依然として高いので、預金者が不動産融資を間接的に下支えする力が働いています。

【参考】

地銀・信金情報一覧

https://www.fsa.go.jp/policy/chusho/shihyou.html

今後の日銀の利上げペースですが、年内にもう一度あるかどうか、意見が分かれています。

米国の大統領選や日本の総選挙も見込まれる中で、不確定要素が大きいですが、土地・建物・家賃の物価上昇に対して金利上昇によるブレーキが上手くバランスしており、日銀や政府も物価が安定するような舵取りを目指していくと考えます。

一方、インフレ期&利上げ局面の歴史を紐解きますと、平成のバブルと崩壊の局面では、平成元年から平成2年10月にかけて約2年で長期プライムレートが5.7%⇒8.9%まで3.2%上昇しました。

その後、平成2年3月に不動産業に対する総量規制が発令され、バブルは崩壊しましたが、当時の日銀にも物価及び不動産の価格を抑えようという意図があったと思われます。

つまり、今後の不動産市況を考える上で、国民、政府、そして日銀が物価や不動産価格水準をどう捉えているのかがポイントになります。

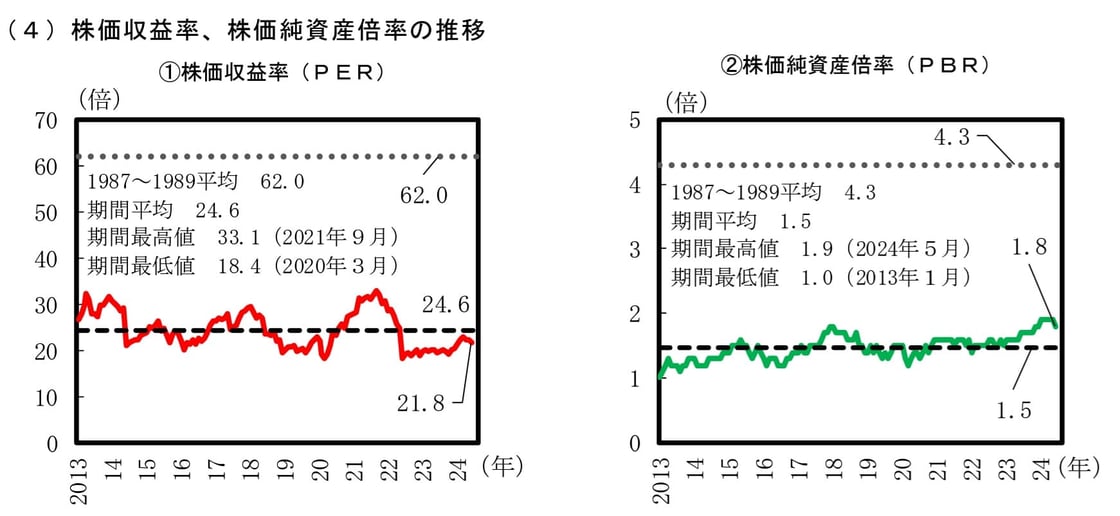

ただ、特筆すべきは、平成バブル当時、

PER(株価収益率):62 ※株式益利回り1.6%

PBR(純資産倍率):4.3

と現在の水準の約3倍程度の割高感があったことです。

当時は、PER、PBRなどの指標も意識されていない時代かと思いますので、あくまで目先のトレンド、実績を追いかけた結果の相場で今、振り返って冷静に考えれば、長くは続かないことがわかります。

過去のジンクス、実績として、総選挙の前後では株価が上昇しやすいですが、持続的成長を促すような政策や構造改革ができるのか、石破総理の手腕に期待したいところです。

【参考】

令和6年 年次経済財政報告

https://www5.cao.go.jp/j-j/wp/wp-je24/pdf/all_01.pdf

レインズから分かる収益不動産マーケット

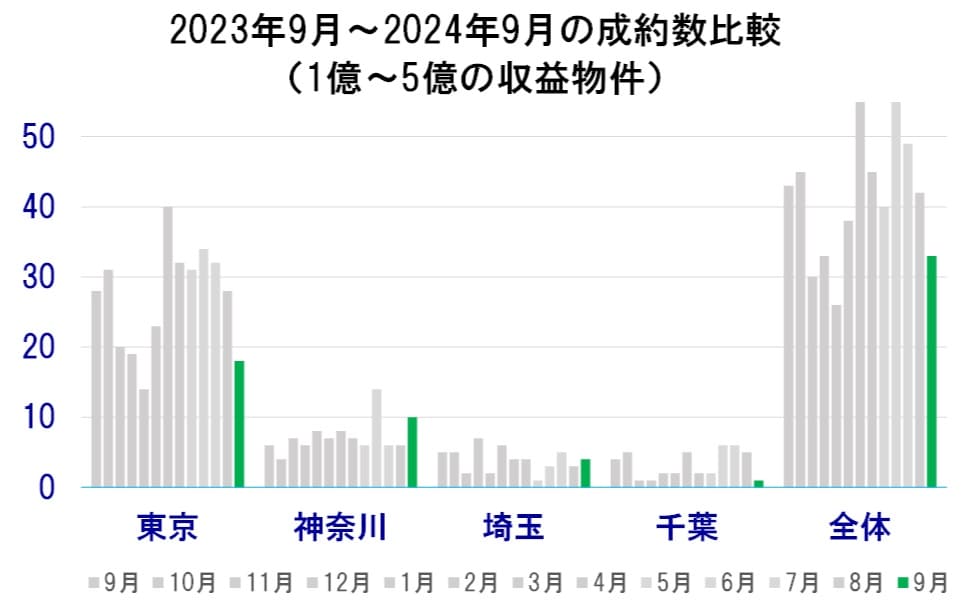

続いて9月のレインズ成約状況についてご紹介させて頂きます。

1都3県の成約件数としましては昨年対比で76%で、先月からは9件減少となっています。

2024年8月成約数:42件(確定値)

2024年9月成約数:33件(速報値)

※9月は速報値のため上振れする可能性はあります。

レインズ在庫は【平成元年築以降、1億~5億、都内でレインズに1351件掲載、※重複有】

先月の1322件から29件増加でした。

続いてレインズ成約事例からいくつか抜粋させて頂きましたのでご参考までにご覧ください。

①「月島」駅 徒歩3分 2018年 RC造

売出価格 3.26 億 ⇒ 成約価格 3億

土地 24坪 建物 84坪

成約利回り ⇒ 約 4.1%

ポイント:駅3分、容積率400%

留意点:液状化リスク高

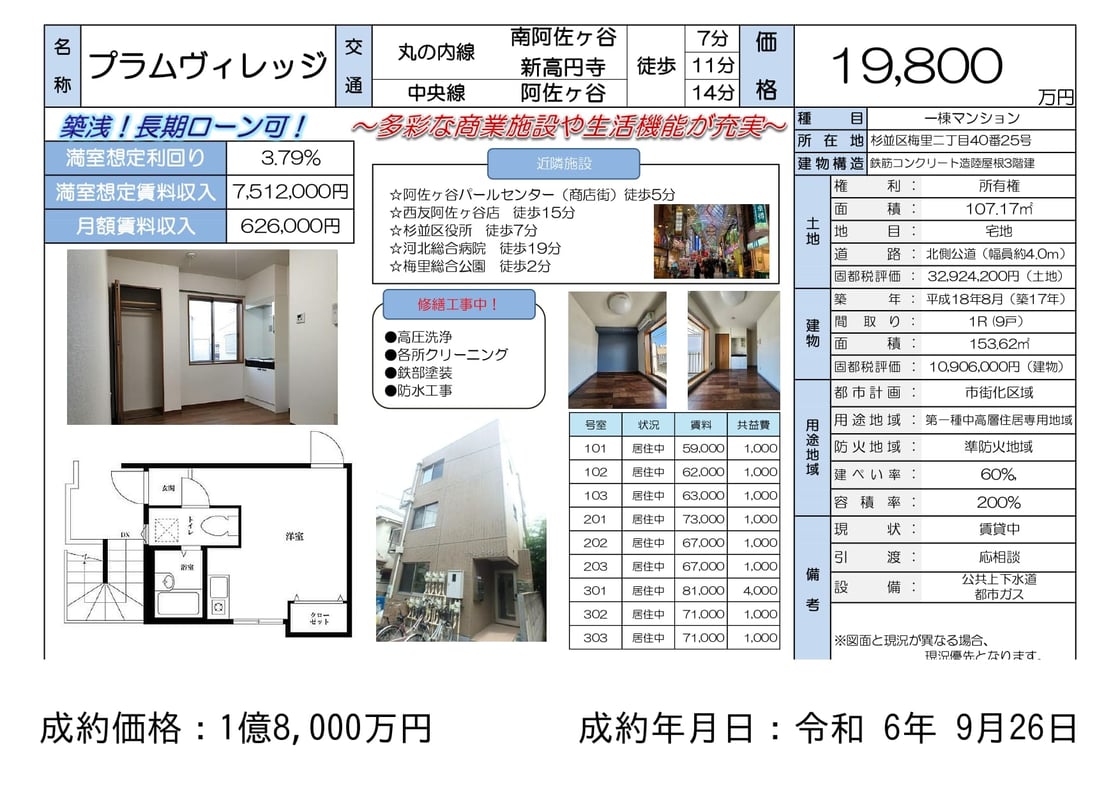

②「南阿佐ヶ谷」駅 徒歩7分 2006年 RC造

売出価格 1.98億 ⇒ 成約価格 1.8億

土地 32坪 建物 46坪

成約利回り ⇒ 約 4.2%

ポイント:修繕済(防水工事・鉄部塗装等)

留意点:積算比率約30%

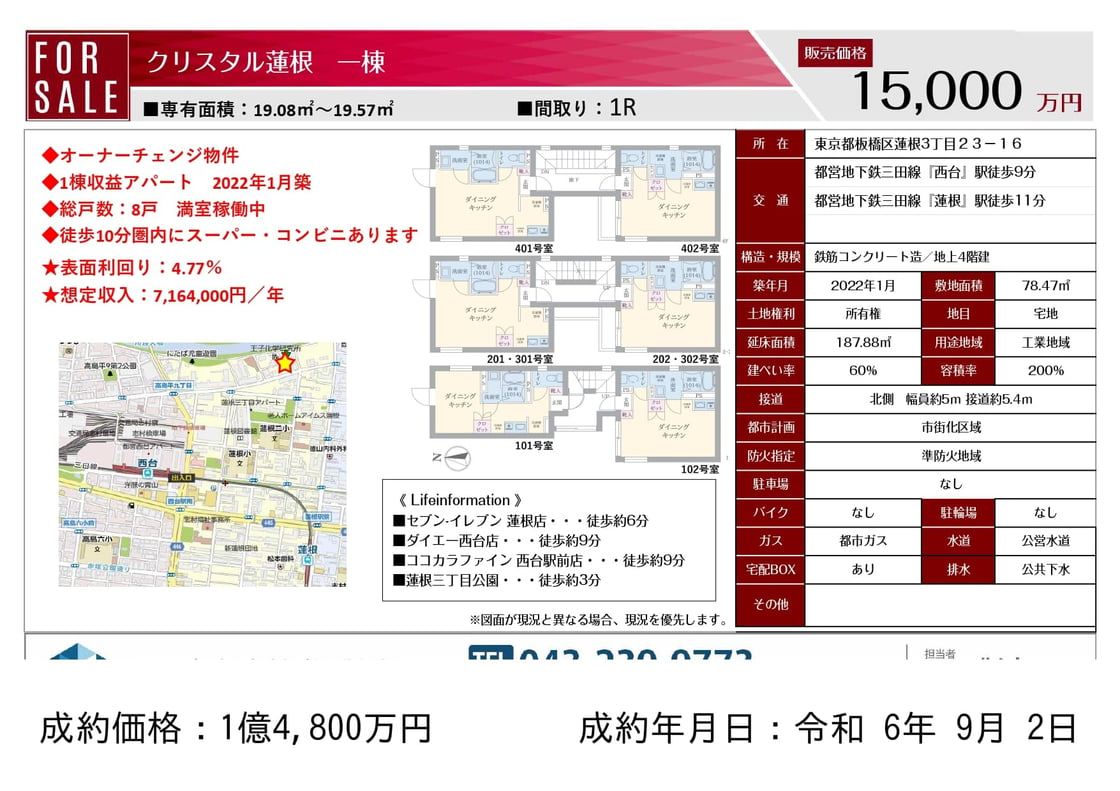

③「西台」駅 徒歩9分 2022年 RC造

売出価格 1.5億 ⇒ 成約価格 1.48億

土地 24坪 建物 57坪

成約利回り ⇒ 約 4.8%

ポイント:1.5億以下RC

留意点:ハザード

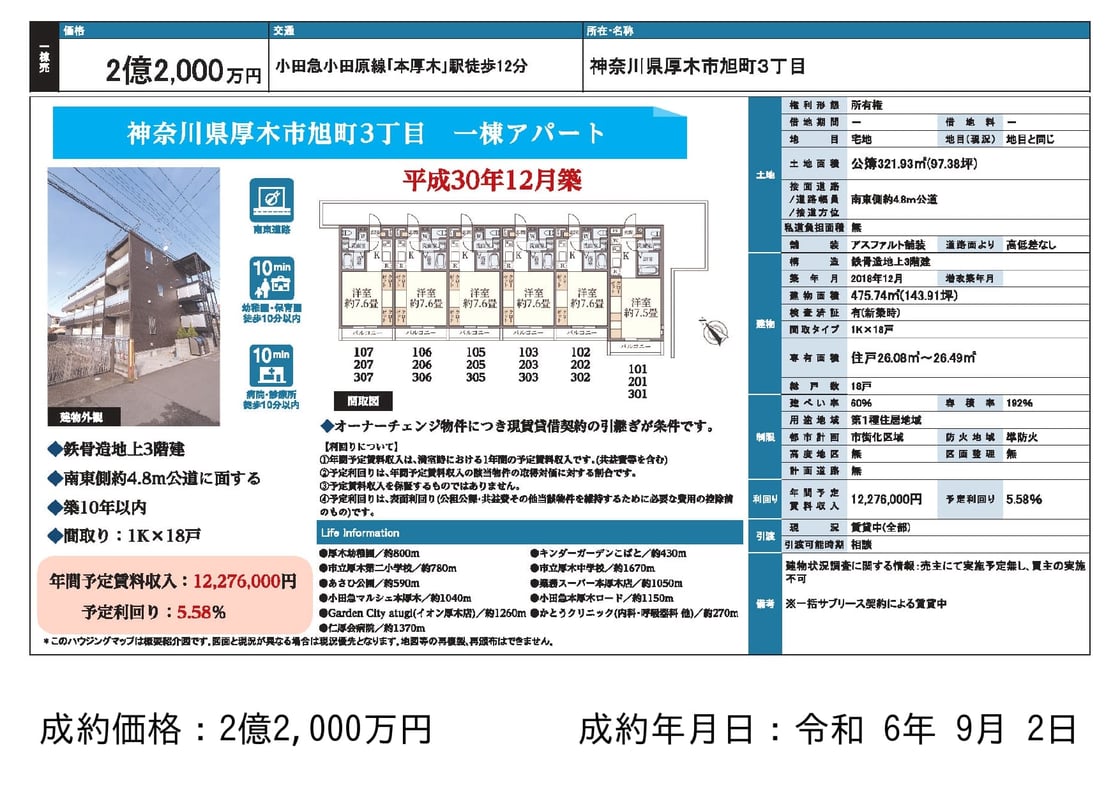

④「本厚木」駅 徒歩12分 2018年 鉄骨造

売出価格 2.2億 ⇒ 成約価格 2.2億 ※満額

土地 97坪 建物 144坪

成約利回り ⇒ 約 5.6%

ポイント:サブリース契約

留意点:ハザード

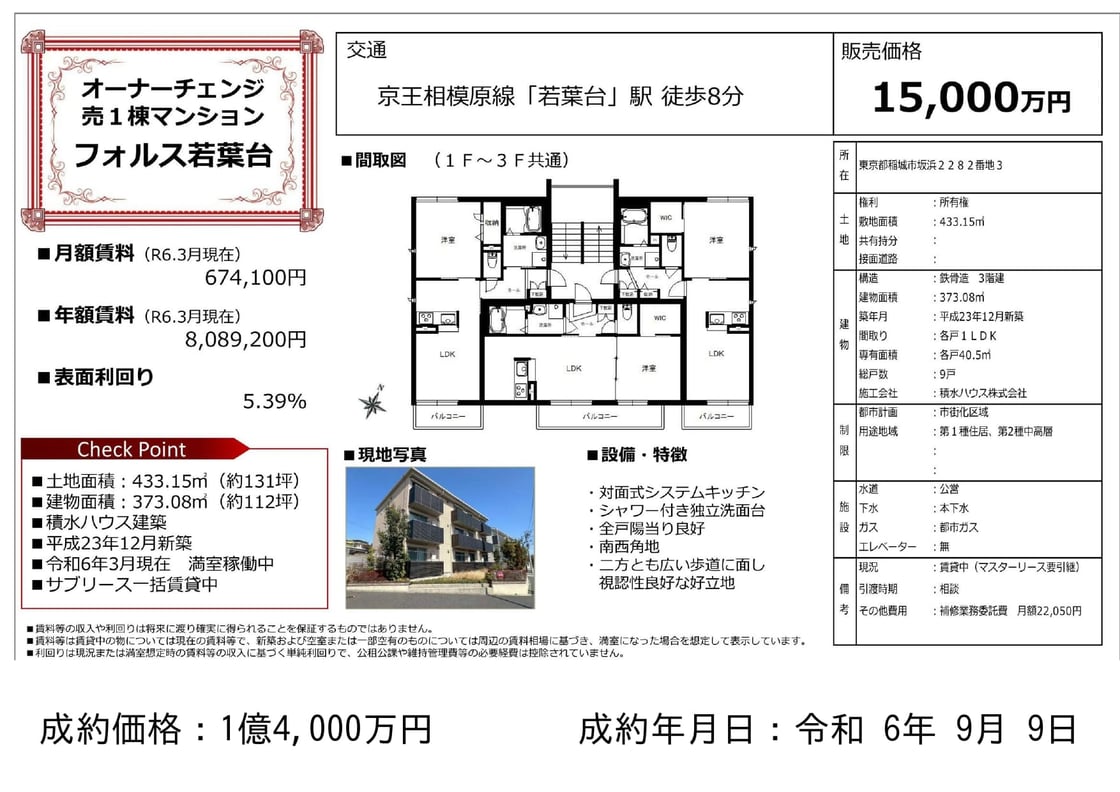

⑤「若葉台」駅 徒歩8分 2011年 鉄骨造

売出価格 1.5億円 ⇒ 成約価格 1.4億円

土地 131坪 建物 113坪

成約利回り ⇒ 約 5.8%

ポイント:積水ハウス施行、角地、1LDKの賃貸需要〇

留意点:液状化リスク高

⑥「中央林間」駅 徒歩5分 1996年 鉄骨造

売出価格 2.78億 ⇒ 成約価格 2.6億

土地 96坪 建物 183坪

成約利回り ⇒ 約 6.5%

ポイント:駅5分、角地

留意点:1階テナント、残存年数6年

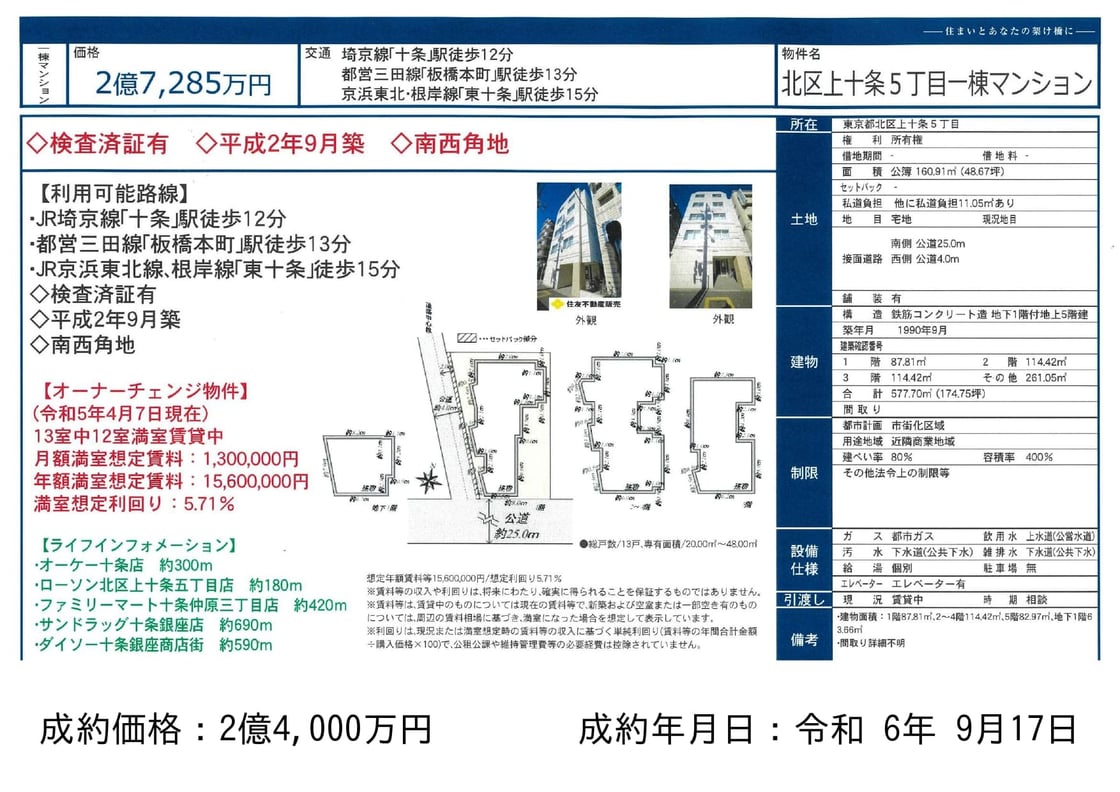

⑦「十条」駅 徒歩12分 1990年 RC造

売出価格 2.785億⇒成約価格 2.4億

土地 49坪 建物 175坪

成約利回り ⇒ 約 6.5%

ポイント:角地、容積率400%、環七通り沿い

留意点:土地50坪

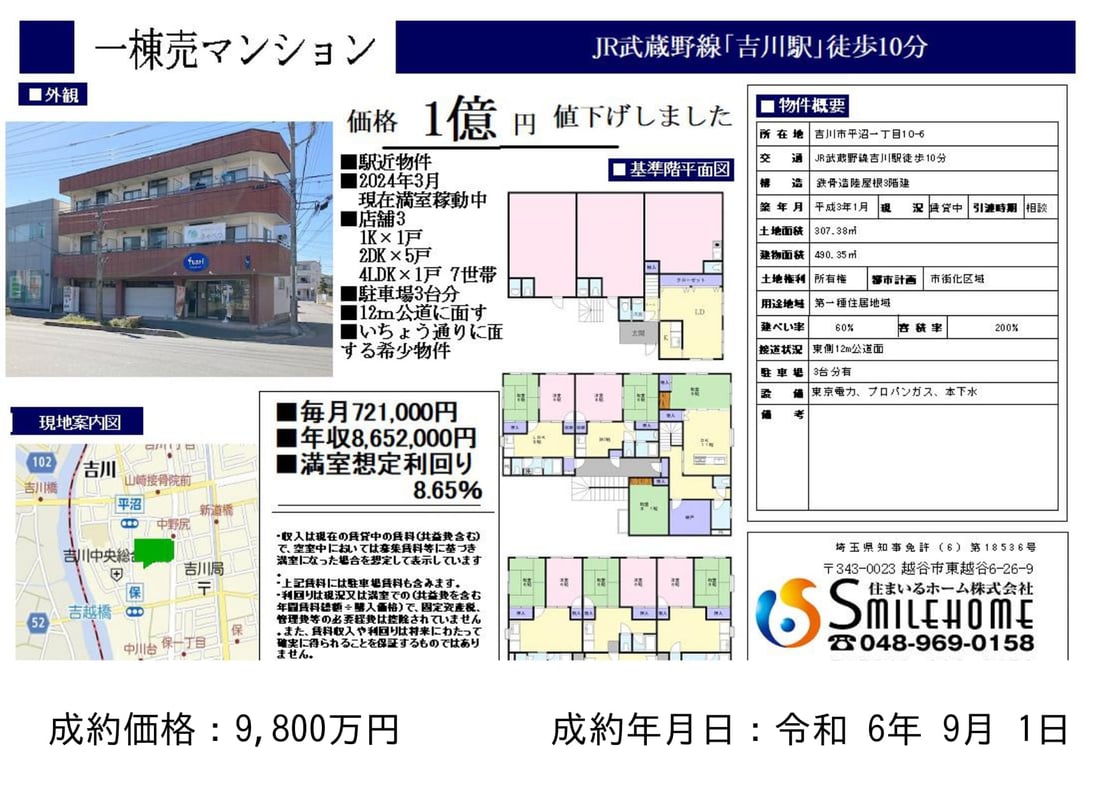

⑧「吉川」駅 徒歩10分 1991年 鉄骨造

売出価格 1億 ⇒ 成約価格 9,800万

土地 92.98坪 建物 148.33坪

成約利回り ⇒ 約 8.8%

ポイント:高利回り、角地、接道〇

留意点:テナント3店舗、残存年数1年、ハザード