REPORT

コンサルタントレポート

- トップ

- コンサルタントレポート

- 月次市況解説

- 2024年...

本記事は公開1~2ヶ月前に配信した不動産投資メルマガの抜粋です。

現場で感じる不動産市況(最新の融資動向など)

6月は4月スタートの金融機関などの四半期締めのタイミングということもあり、大型融資実績の見込める収益物件の成約件数も多い1か月でした(成約事例は後述させて頂きますが、在庫の減少幅は2020年1月集計開始以来最大)。

世界的には、特に中国市場において不動産関連の市場規模が縮小したこともあり、円安の魅力も重なって、アジア系富裕層の日本への不動産投資需要が旺盛です。

一方で物価上昇に伴う金融正常化に向けて、利上げのタイミングや利上げ幅など、日銀の方針に関心が集まっており、今後の戦略を考える上で様々な環境変化がある中で、不動産会社、金融機関の方針変更もありました。

建築業界も円安及び人件費高騰の影響を受け、日々、工期が延長されて収益が圧迫されているとのお話も増えています。

バブル崩壊後、約30年の間、短期金利(無担保コール翌日物金利)は0.5%を超えておらず、今回の局面でこの壁を超えるのか、難しいのか、意見も分かれています。

また、融資審査の過程において、審査金利(ストレス金利)が上昇すると、融資額が減少する仕組みになっている金融機関も多く、今後を見据えて、審査金利をどうするか、蛇口の調整弁として役割もあるかと思います。

そんな中、今後の展開を見据えて、スルガ銀行と静岡銀行が積極姿勢に転じているとのお話がありました。

スルガ銀行は前回のメルマガでも積極姿勢とお伝えさせて頂きましたが、変動金利を採用しているため、仮に金利上昇しても融資額が下がらないよう(ブレーキとならないよう)審査の仕組みを変えたとのことで、結果的に、今のタイミングでの融資額が、直近融資実績に比べて5%前後、融資額が伸びるような制度設計になったようです。

かぼちゃの馬車事件のイメージもありますし、未解決の案件も多いかと思いますが、人材確保のため、初任給の大幅引き上げ(約8%)や70歳までの現役賃金相当での雇用も打ち出しており、社会的に責任のある企業としての組織改革にも期待したいところではあります。

また、偶然か意識してか、静岡銀行も富裕層向け融資(相続対策等)において、4月以降、専門部署を立ち上げて人員体制を強化し、審査金利を下げることでアクセルを踏み込む体制を整えているとのことでした(通常、ストレス金利は3%前後とする金融機関が多い中で2%で審査)。

中期経営計画においても、アパートローン、資産形成ローンの増額を計画しています(アパートローンは25%増、資産形成ローンは60%増を計画)。

(参考)しずおかフィナンシャルグループ第1次中期経営計画(2023-2027年度)

https://www.shizuoka-fg.co.jp/pdf/ir/2023/plan_01_slide.pdf

その他、北陸銀行も4月以降に富裕層向けの商品を企画しており、サラリーマン向けの融資から富裕層向けの融資にシフトしているように感じます(金融庁のモニタリング強化の背景もあるかと思います)。

各地銀の4月以降の融資方針変更に対して、支店(営業部)と審査本部ですり合わせをしている段階でもありますので、最新情報につきましては、個別に共有させて頂きます。

(参考)ほくほくフィナンシャルグループ 中期経営計画

https://www.hokuhoku-fg.co.jp/info/docs/fe16be337c6de1507c4f8d1b2eb6f2c1a60d8776.pdf

日本の地銀はPBR(株価純資産倍率)が1倍割れが当たり前となっていますが、東証からの改善要望を受けて、各金融機関はPBR改善のために、ROE(自己資本利益率)の改善を中期経営計画で打ち出すよう方針が変化しています。

金融機関の場合、ROEを改善するために、RORA(リスクアセット利益率)を改善することがポイントになるため、全体的な流れとして、仕組み金融(ストラクチャードファイナンス)を推進しているというトレンドがあります。

もともとは一般法人向けの事業性融資などに実行されることが多かったのですが、最近は不動産の資産管理会社向けへの融資実績が増えており、横浜銀行(コンコルディアフィナンシャルグループ)を筆頭に各大手地銀が積極的に採用しています。

融資の借り手からしますと、融資手数料は初期費用としての重荷にはなりますので、あまり歓迎はできないですが、金利相当分を前倒しで経費計上できたり、金融機関との信頼関係において、総合的に判断して借り手にもメリットがあるのであれば一案かとは思います。

貸し手の金融機関側から見れば、融資利回りが高まるため、RORAの改善に繋がり、株価上昇や配当を通じて株主への貢献もできます。

一方、留意点としましては、不動産の場合、コベナンツ融資(財務制限付融資)になるため、鑑定評価、経済的耐用年数、決算書等の定期報告や修繕積立金、PL・BSの維持など、定期的な報告義務が発生するため、具体的に進める場合には詳細をチェックする必要があります。

また、より専門的で高度な融資条件になるため、新規のお客様はそもそも受付できないこともあるため、個別にご相談頂ければと思います。

金融庁としましても、ストラクチャードファイナンスについて、モニタリングを強化しているようなので、今後の取り扱いについて、今後方針が変わる可能性もあるかもしれません。

いずれにしましても、金融機関の大きな方針として店舗経費、人件費、コストも削減していく流れがあり、新規融資の融資ハードルが上がり、既存取引先との関係強化を図っていく方向になるのではと思います

また、単純に不動産取引だけの関係に終わるのではなく、将来的に継続かつ複合的なお取引に繋がるのか融資の量だけではなく、質も含めての判断になると感じます。

リーマンショック以降、世界的な金融緩和、景気回復で米国のマンション価格、融資も右肩上がりですが、欧米では商業用不動産を中心に稼働率が上がらず、REITなども低迷している状況ではあります。

さらに、中国市場も不安定で不良債権も高まっているため、ベインキャピタルやブラックストーンなどの大手ファンドが消去法的に安定している日本市場への投資を増やすファンドも増えているようです。

ただ、世界のどこかで信用収縮が起きた場合、連鎖的に広がる可能性はありますので、不動産に限らず、株式、債券の価格変動も想定しておく必要はあります。

日本の不動産の課題点として、欧米に比べて透明性が低い点が挙げられますが、逆に言えば、IT化によって透明性が担保されれば、ポテンシャルが顕在化する可能性もあると感じます。

具体的な施策として、今後、不動産IDが本格的に運用されていく準備に入っており、これまで、個人情報を理由に不動産業界のIT化が遅れていましたが、不動産IDが運用されれば、あらゆる情報が一元化され、ご入居者様の利便性も売買・賃貸の透明性も飛躍的に高まっていくことが期待されます。

まずは有事の際に火災保険などがすぐに受け取り出来るよう国交省は保険業界や物流業界も巻き込んでいく方針です。

日本の不動産はドイツの不動産業界と近い点があり、戦前の影響もあるかと思いますが、グローバル市場の中で日本の存在感を高めていくためには、言語の壁のみならず、透明性を高めていくことが結果的にプラスに働いていくと考えます。

欧米における不動産取引の透明性向上に資する民間サービス事例について

https://www.mlit.go.jp/totikensangyo/const/content/001475998.pdf

【出典:国交省HP】

レインズから分かる収益不動産マーケット

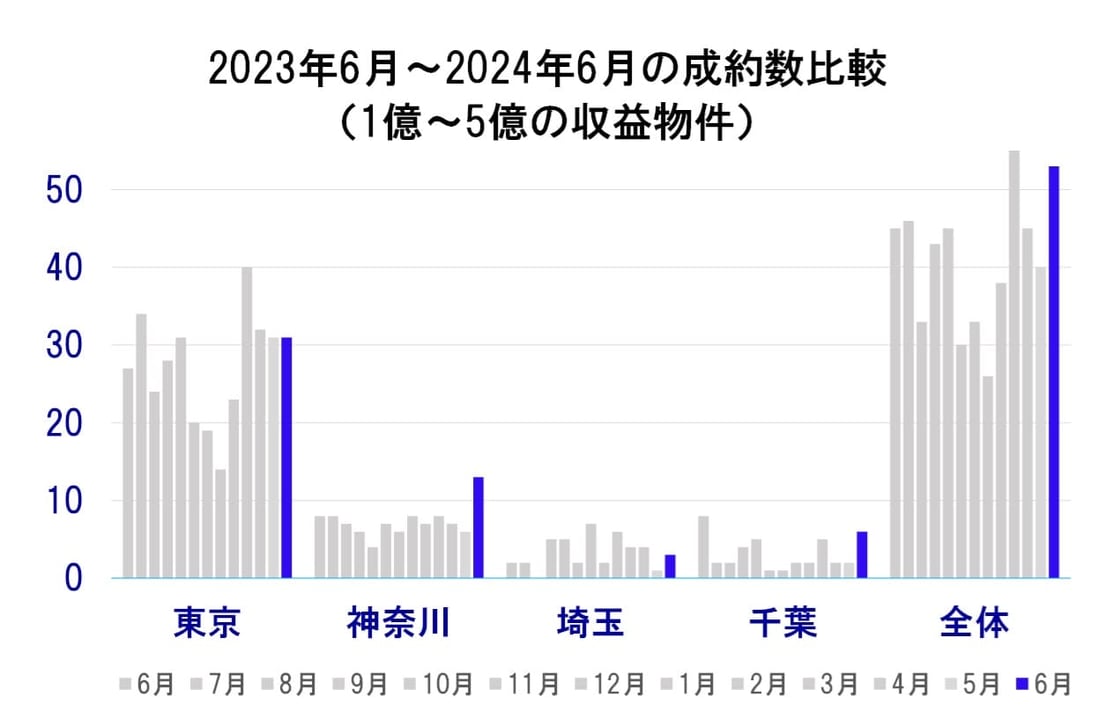

続いて6月のレインズ成約状況についてご紹介させて頂きます。

1都3県の成約件数としましては昨年対比で117%で、先月からは13件増加となっています。

2024年5月成約数:40件(確定値)

2024年6月成約数:53件(速報値)

※6月は速報値のため上振れする可能性はあります。

レインズ在庫は【平成元年築以降、1億~5億、都内でレインズに1307件掲載、※重複有】

先月の1381件から74件減少でした。

続いてレインズ成約事例からいくつか抜粋させて頂きましたのでご参考までにご覧ください。

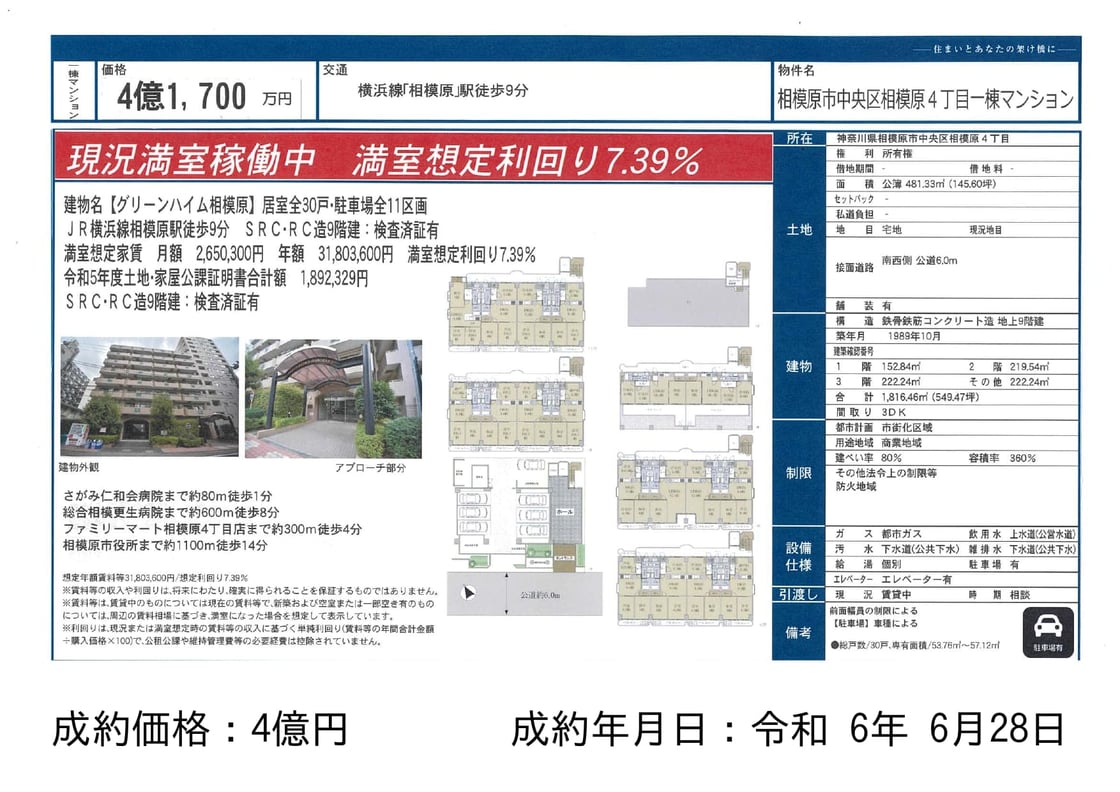

①「相模原」駅 徒歩9分 1989年 SRC造

売出価格 4億1700万円 ⇒ 成約価格 4億円

土地 145坪 建物 550坪

成約利回り ⇒ 約 8.0%

ポイント:利回り8%、SRC造

留意点:立体駐車場あり

②「浦安」駅 徒歩9分 1988年 RC造

売出価格 2億2500万円 ⇒ 成約価格 2億3000万円 ※満額以上

土地 96坪 建物 171坪

成約利回り ⇒ 約 7.5%

ポイント:浦安駅9分、EVなし

留意点:稼働率92%

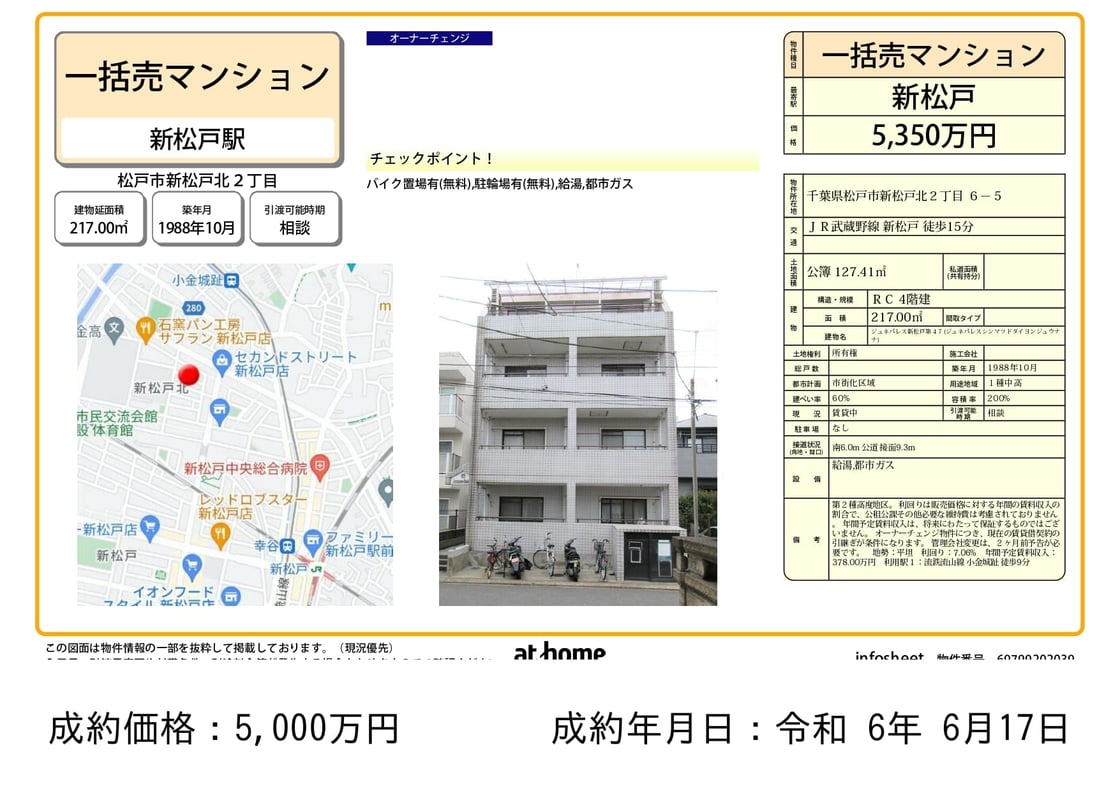

③「新松戸」駅 徒歩15分 1988年 RC造

売出価格 5,350万円 ⇒ 成約価格 5,000万円

土地 38坪 建物 65坪

成約利回り ⇒ 約 7.1%

ポイント:日照◎、エレベータ―なし

留意点:駅徒歩15分、ハザードリスク

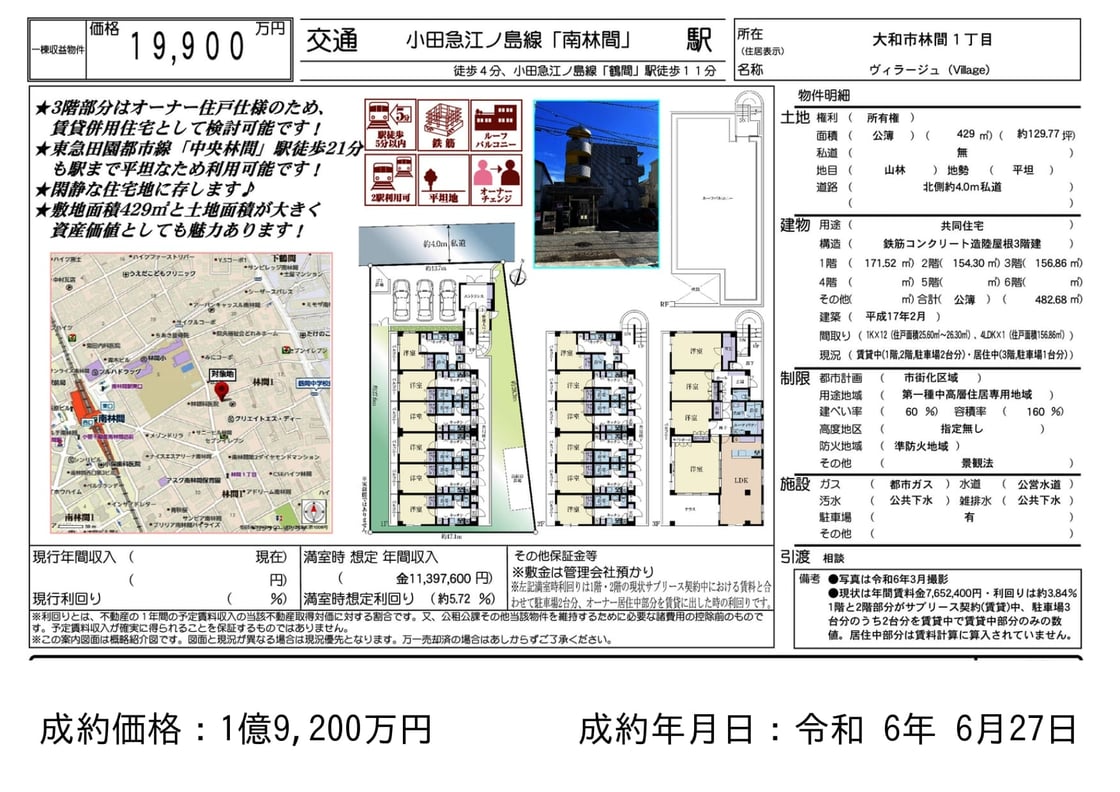

④「南林間」駅 徒歩4分 2005年 RC造

売出価格 1.99億 ⇒ 成約価格 1.92億

土地 130坪 建物 146坪

成約利回り ⇒ 約 5.9%

ポイント:駅徒歩5分以内、残存28年

留意点:私道接道

⑤「本八幡」駅 徒歩8分 2004年 S造

売出価格 1.6億 ⇒ 成約価格 1.45億

土地 46坪 建物 86坪

成約利回り ⇒ 約 5.6%

ポイント:積水ハウス施工、外壁塗装済

留意点:旧オーナー様使用中

⑥「門前仲町」駅 徒歩6分 2015年 RC造

売出価格 1.08億 ⇒ 成約価格 1.05億

土地 11坪 建物 19坪

成約利回り ⇒ 約 5.0%

ポイント:2路線利用可(東西線、大江戸線)、大手町駅まで約5分

留意点:狭小単身1R(9.12㎡)

⑦「牛込柳町」駅 徒歩1分 2005年 RC造

売出価格 6.98億 ⇒ 成約価格 6.80億

土地 76坪 建物 250坪

成約利回り ⇒ 約 4.7%

ポイント:駅徒歩1分、単身物件の需給バランス〇(20㎡)

留意点:エレベーターあり、半地下

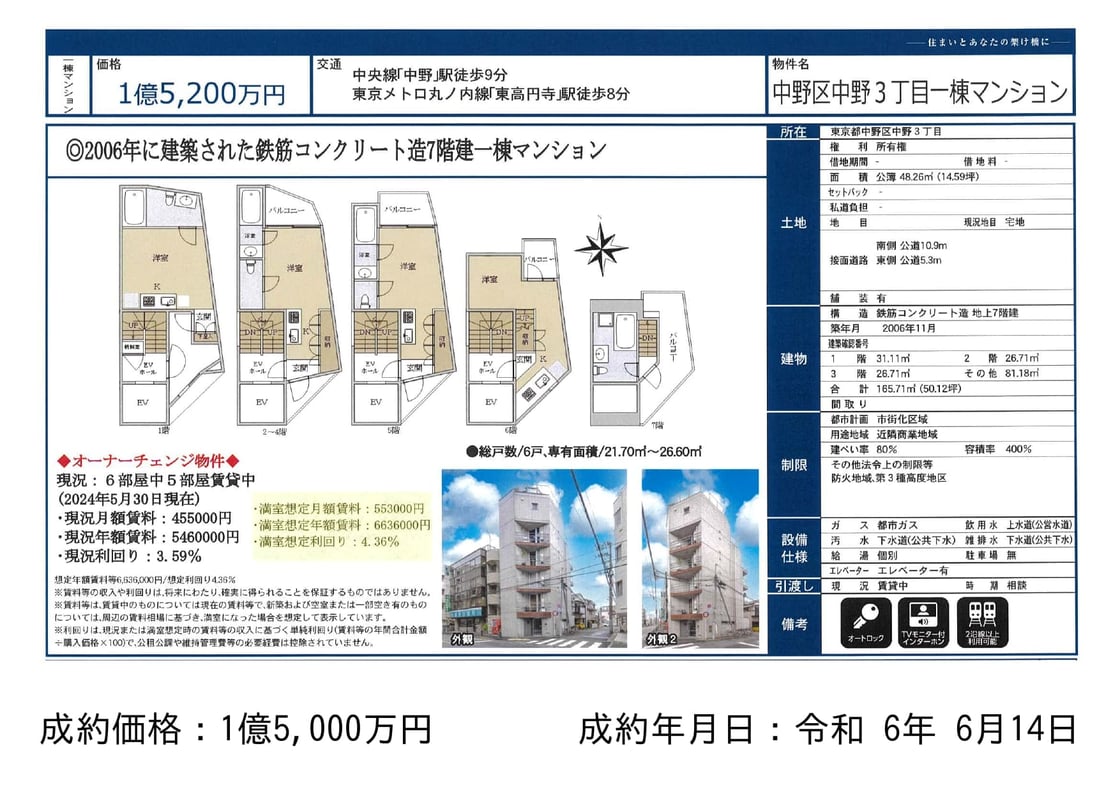

⑧「中野」駅 徒歩9分 2006年 RC造

売出価格 1.52億 ⇒ 成約価格 1.50億

土地 14.59坪 建物 50.12坪

成約利回り ⇒ 約 4.4%

ポイント:公道角地、残存29年

留意点:エレベーターあり

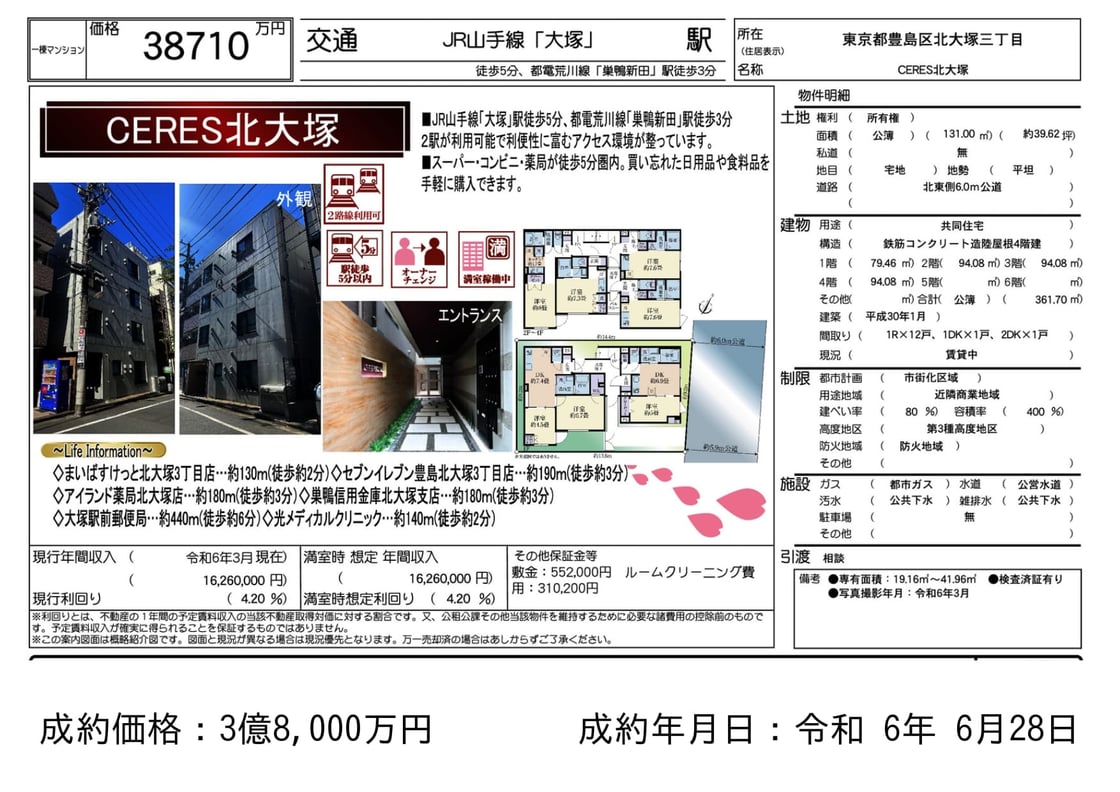

⑨「大塚」駅 徒歩5分 2018年 RC造

売出価格 3.87億 ⇒ 成約価格 3.80億

土地 40坪 建物 109坪

成約利回り ⇒ 約 4.3%

ポイント:山手線、残存41年

留意点:バルコニーなし