REPORT

コンサルタントレポート

- トップ

- コンサルタントレポート

- 月次市況解説

- 2023年...

本記事は公開1~2ヶ月前に配信した不動産投資メルマガの抜粋です。

①2023年の不動産市況の総括と来年の展望

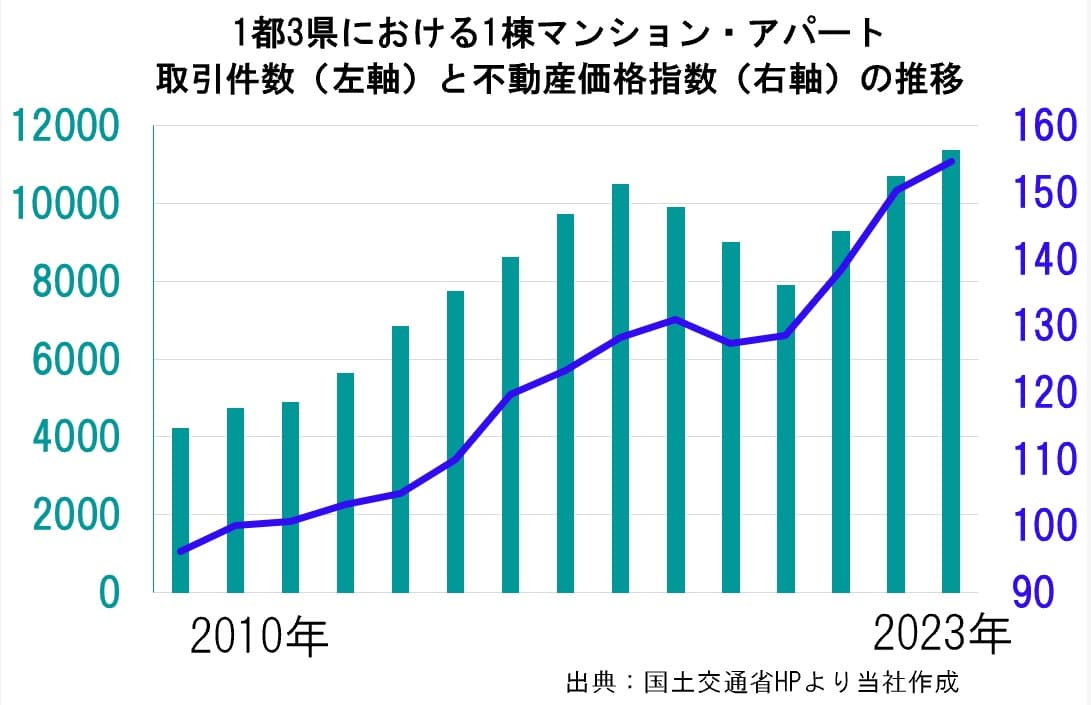

当社は中古×郊外×RCの1棟マンションの売買、管理を専門に行っておりますが、2023年の全体的な市況としましては、取引件数は堅調で価格は横ばい又は微増という認識です。

都心部は超富裕層や海外投資家からの需要が旺盛で、超高級マンションの売れ行きが好調だと聞きますが、郊外につきましては上昇も緩やかだと感じます。

当社の事業ドメインの不動産につきましては、需要と供給を支える要因が概ね均衡しながらも

業界全体での取引件数が増えているため、構造的には価格上昇傾向ではありますが、金融機関の融資基準により価格が安定しているイメージです。

売主様を【供給】、買主様を【需要】とした場合、安定した供給、需要を担っているのはプロの不動産会社で、基本的には短期売買が多いため、供給≒需要となる傾向があります。

当然、基本的には付加価値を付けた上で販売しますし、流通時の諸経費もかかるため、需給が均衡していれば、価格は上昇していくことになります。

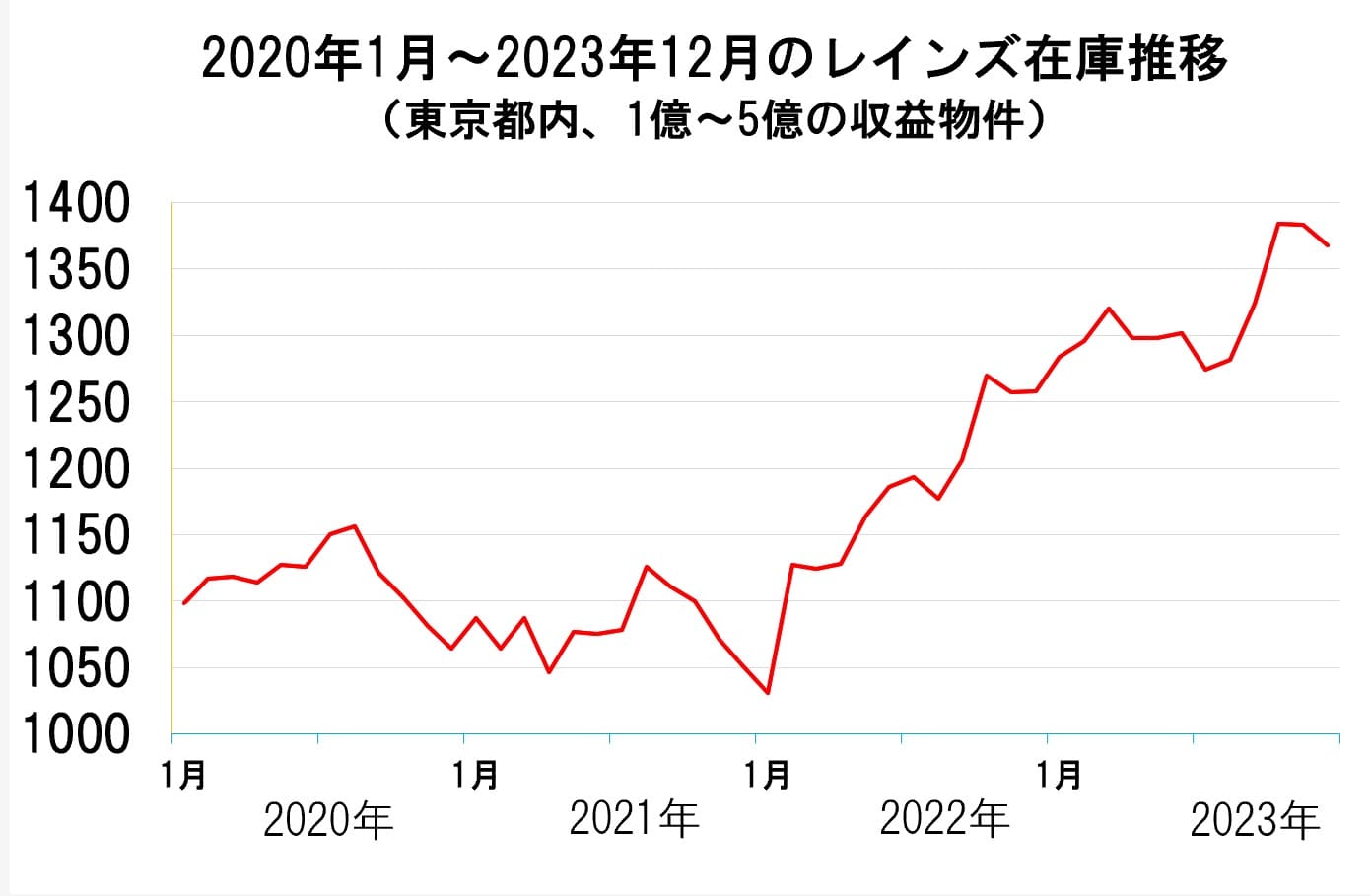

そこで、過熱感が出てくると、相場と乖離した在庫が増えて不動産会社の仕入れ基準も厳しくなりますが、不動産会社の融資期間が短期ではなく長期融資も増えているため、売却のタイミングをコントロールできる会社も増えてきました。

そのため、潜在的な在庫の絶対数は増えていますが、市場の参加者が増え、金融機関の健全性も高いため、平成バブル期やファンドバブル期ほどに価格が乱高下リスクは減りつつあるのではと感じます。

また、個人の富裕層は原則長期保有ですが、金利が急上昇しない限りは、売却よりも保有という選択肢にメリットを感じる方が多いと思います。

仮に金利が緩やかではなく、急上昇する場合、景気が良すぎて冷やしたい状況であることが想定され、その際は売却のメリットは大きいかと思います。

もちろん、売却すれば、完済及び手元にキャッシュは増えますが、金利上昇率≦インフレ率であれば手元に置いておくメリットも薄れ、次の投資先を探す必要性があり、売却した物件よりもメリットを感じる物件や融資条件を得られるかが不確かな局面ではあります。

以上は不動産会社と個人富裕層の需給要因の一面ではありますが、不動産価格に与える要因の一例として下記事項があるかと思います。

価格上昇要因

・世界的金融緩和による余剰資金(資産インフレ)

・円安効果と海外投資家の参入

・低金利継続(世界的にも低金利で安定)

・プレイヤーの増加(バブルを経験していない新世代はリスク選好)

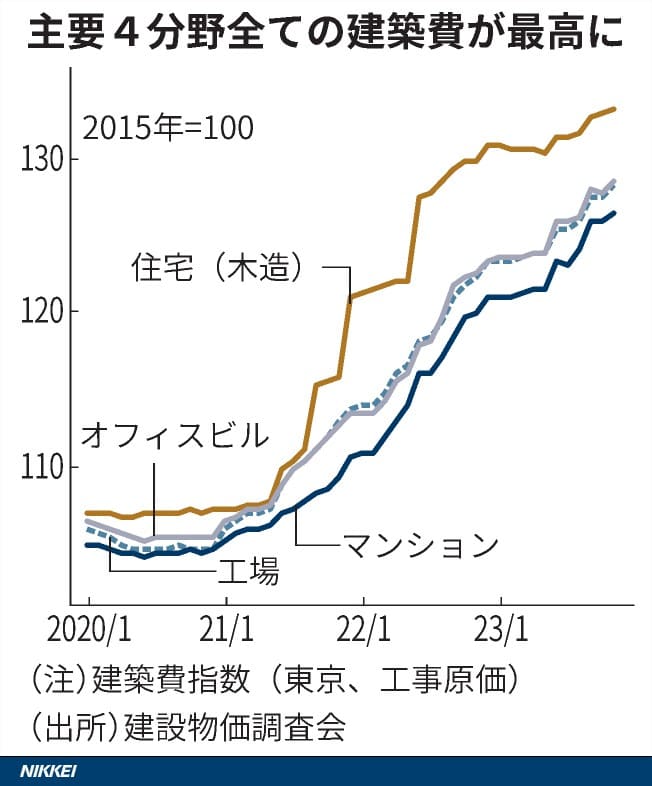

・建築コストの上昇(労務問題)

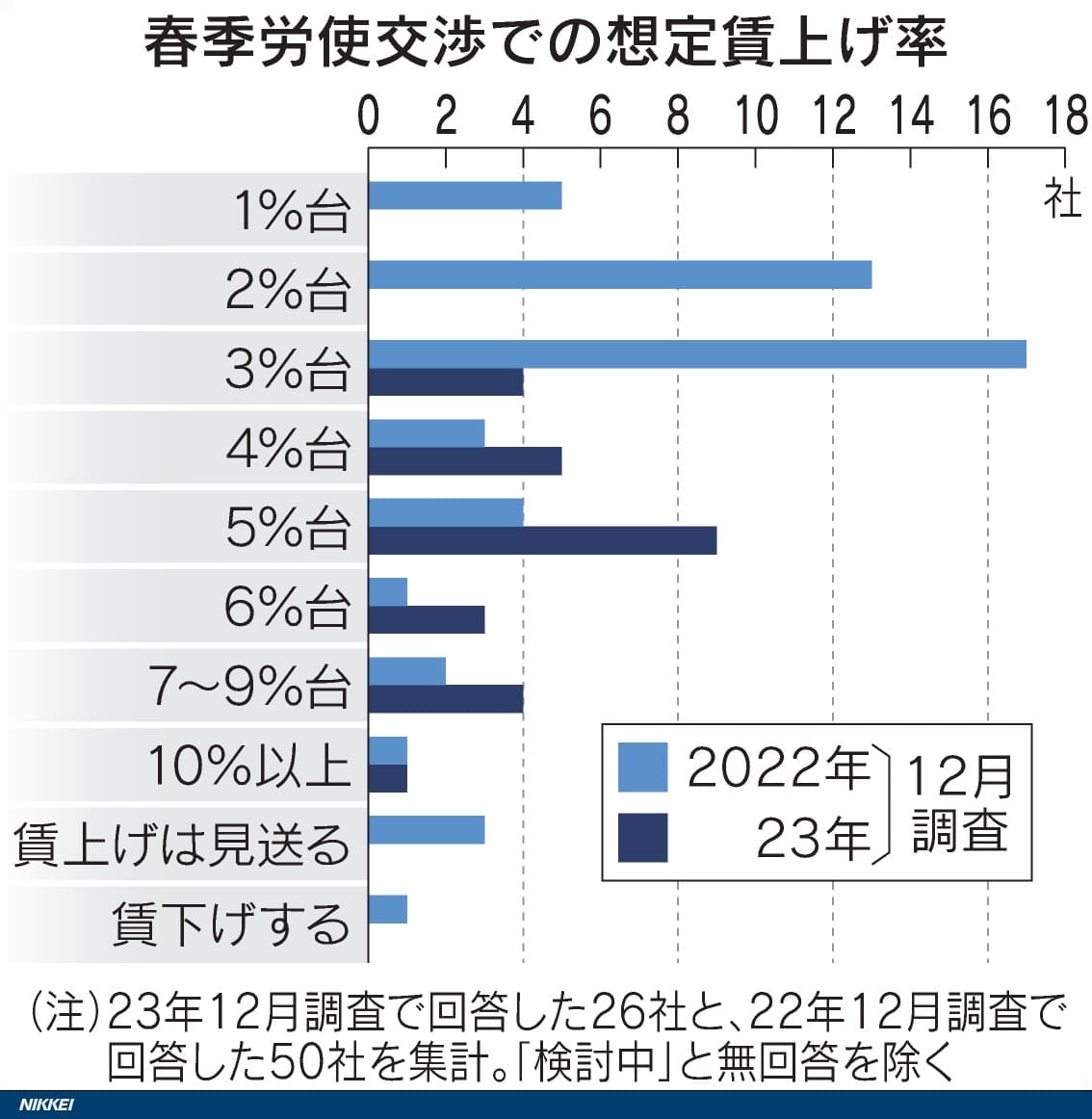

・賃金上昇圧力

など

価格下落要因

・融資厳格化(基準の維持)

・日銀のゼロ金利解除、利上げ

・少子化、人口減

・円高

など

上記は一例ですが、価格上昇要因は複雑で多様であるものの、下落要因はある程度絞られており、どちらかというと織り込みされつつあります。

一方、今年から植田総裁が舵取りをしていますが、現時点ではとてもスマートに金融緩和の出口戦略を模索している印象があります。

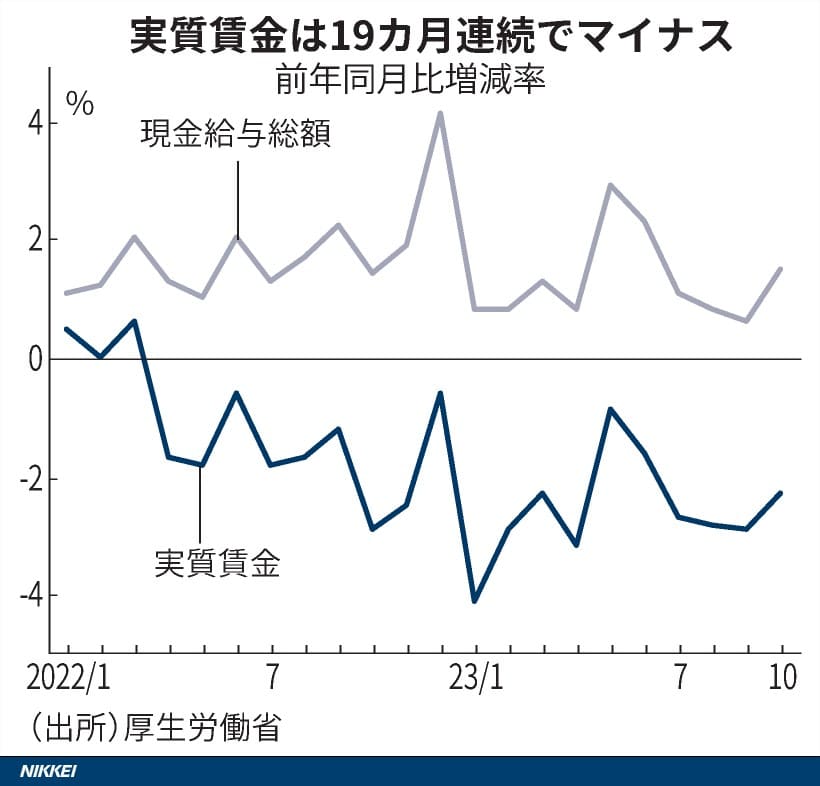

もちろん、来年以降、金利が急上昇すれば市場の混乱は避けられないですが、賃金等のデータを最優先しており、あくまで経済の活力が戻り、適度なインフレによる好循環が動き出していることを確認してからになるかと思います。

特に、現在はインフレ率≧賃金上昇率で、実質賃金がマイナスとなっているため、ここがプラスにならないことには思い切って踏み込むのが難しいと思われます。

詳細は後述しますが、金融機関は不動産融資に積極的であるものの、審査自体は非常に慎重です。

そのため、本来持つべき方が保有しており、結果的にデフォルトリスクや売り急ぎということがなく、中長期的に売却物件の減少(保有期間の長期化)に繋がっていくと思われます。

もちろん、金融機関の審査基準はバブルやデフォルトを防ぐためには重要ですが、デフレを前提としたシステムのため、仮に今後インフレ局面に移行する際には、社会的な要請として新しい基準が求められていくのではと考えています。

例えば、収支のシミュレーションにしましても、下落を前提にするのではなく、立地、管理状態、修繕状態、そして賃金動向を見極めた上で、適切に判断して頂きたいところではあります。

来年の展望としましては、下記3つの切り口でコメントさせて頂きます。

・マイナス・ゼロ金利解除

・働き方改革と労務問題

・中国、アメリカの景気減速リスク

まず、金融政策は最重要だと思いますが、植田総裁は念入りに準備するタイプで、私見ですが、サプライズは狙わないのではという予感がしています。

つまり、緩やかな変化はあるかと思いますが、急激な変化は望まず、あるとすれば極度な円安に対するけん制を含めた利上げはあり得るかもしれません。

とは言え、日本経済を冷やすことはしないと思われ、イールドギャップという視点で考えると、金利が上昇した際にどうカバーできるのか、に頭を使う方が得策だと感じます。

代表的な案としてリースアップはありますが、中長期的な観点で収益性、資産性をどう捉えるかは重要だと思います。

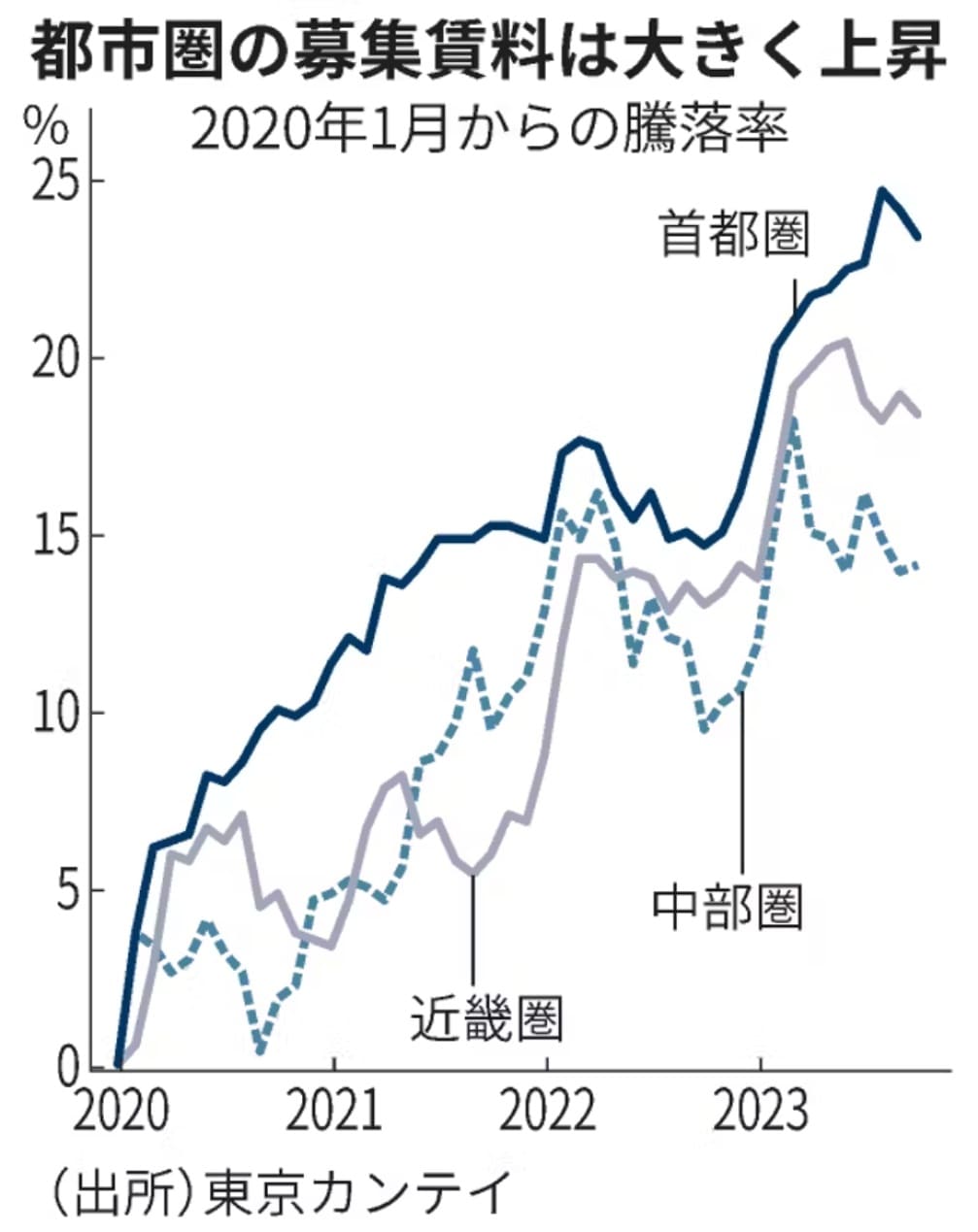

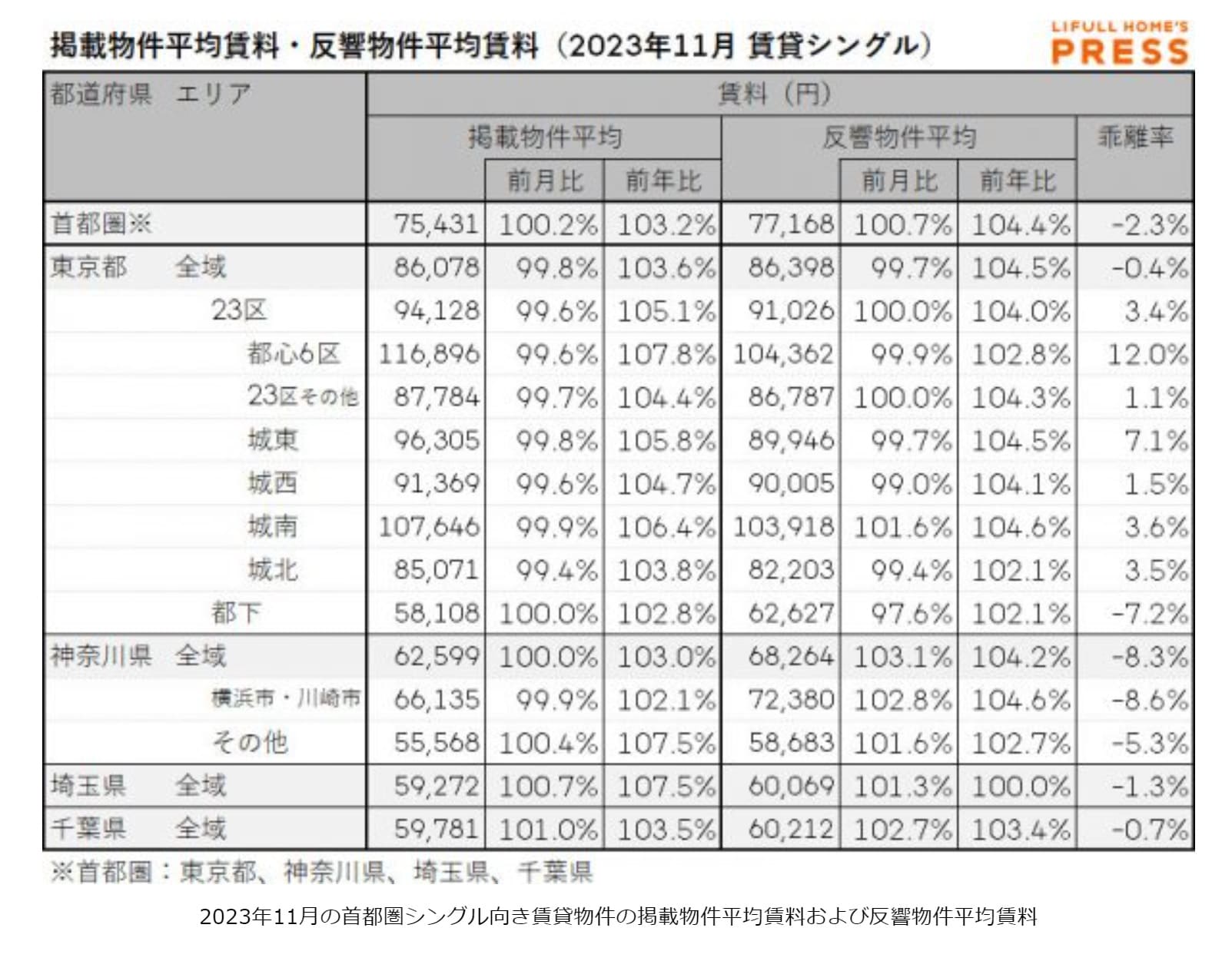

賃料は個別性が大きいですが、エリア別、間取り別のトレンド、特性を把握する上では下記ホームズの分析データは参考になります。

新規投資の際、どうしても目先のキャッシュフロー、回収期間に注目しがちですが、返済スピード(融資期間)や残債、時価評価を考慮したバランスシート、個別の優位性、リスクなども考慮し、事業計画を立てることで、どんな時も慌てず、想定内としてプラン変更ができるかと思います。

次に働き方改革の影響ですが、2024年4月1日~建設業界でも猶予期間が廃止され、人手不足、建築費の高騰が予想されます。

また、ドライバーの人件費の高騰で、流通コストが高まって、全体的に物価を押し上げていく可能性が高まるでしょう。

働き方改革とは、労働力という供給が減少することを意味しますので、供給が減れば、人件費は上昇していくのが当たり前とも言えます。

日本が目指したい好循環ではありますが、新築マンションの価格という意味では、今以上に価格が上がるもしくは下がらず、相対的に中古物件の優位性も高まるかもしれません。

もちろん、中古物件も修繕費用という面でコスト増にはなりますので、一概には言えませんが、構造変化が起きるターニングポイントだと考えています。

最後に中国、米国の景気減速リスクですが、これはいつ起きるかとずっと言われ続けており、確かに来年、大きなニュースが表面化してもおかしくはないと思います。

その意味では、不動産や株式ではなく、待機資金を増やしておく戦略もありますが、コロナショックでも学んだように、危機が起きてもショックが一時的となる可能性は高いと感じます。

そのため、好機を待つ戦略は、どちらというと投資ではなく、投機的判断になりやすいのではないでしょうか。

投機があまり推奨されないのは、投機で成功するとさらに大きな金額で投機をしたくなり、中毒性があることも一因だと個人的に感じます。

カジノ等で最初は勝っても最後に負けた経験がある方も多いと思いますが、長期的な資産形成とは別の方法だと言えます。

株式ですと日々の時価評価が目に入りやすく、右往左往してしまうこともありますが、不動産は良くも悪くも時価評価が気にならず、構造的に長期投資になりやすいことが一番のポイントではないでしょうか。

②最新金融機関動向

当社とお取引があり、実績の多い金融機関を中心に最新動向を共有させて頂きます。

ただし、どうしても個別性が強いため、あくまで大きな傾向、考え方の参考としてご覧ください。

詳細は個別にご相談させて頂ければと思います。

【千葉銀行】

融資目標も上がっており、支店としてはかなり積極姿勢です。

強みは低金利とレバレッジで、お客様と案件次第では、フルローンに近い条件での実績もございます。

一方、最大融資期間≒税務上償却期間のため、CF重視よりもPL重視の方にお勧めではあります。

【横浜銀行】

融資期間を伸ばすことのできるコベナンツ融資が大盛況で今年も相談件数が多いとのことです。

コベナンツ融資ではない場合、残存期間≒融資期間で自己資金が必要ですが、レバレッジを優先するか、自己資金比率を高めてローリスクとするか、方針次第かと思います。

【東日本銀行】

横浜銀行のグループ会社ですが、横浜銀行が埼玉県への融資を原則行わないため、埼玉エリアの物件の融資に優位性があります。

また、コベナンツ融資におきましては横浜銀行と考え方は同じですが、機動力が高く、比較的柔軟性もあるため、当社での実績も多いです。

【東京スター銀行】

富裕層向けの融資に積極的で、当社からのご相談事例も増えています。

お客様と案件によりますが、築35年の物件でも30年融資の見込みもあり、金利も比較的頑張って頂けるため、今後も融資額を伸ばしたい意向を感じています。

【スルガ銀行】

3億円以上の融資につきましては、自己資金次第で金利1%を下回る融資を行っています。

かつてのイメージとはことなり、富裕層×優遇金利の路線変更をしていますが、案件数も急増していると聞いています。

全体的な傾向として、借りる方の与信審査は厳しく、加えて賃貸経営の事業計画でCF、PL、BSなど多面的かつ保守的にチェックをしているため、基本的には時価と担保評価、融資額との乖離が発生してしまうことが多いです。

また、金融機関は融資の間口を広げたいときと、引き締めの時で、大きく融資姿勢が変わるため、まさにタイミングとご縁が大事であることは変わりません。

また、過去の実績が重要ですので、もし新規の場合は、知人や懇意にしている不動産会社へ

ご相談するのが望ましいと思います。

特に不動産会社の取引先支店でのご相談が可能であればベストではないでしょうか。

③環境変化と本質的価値

今年はチャットGPTの話題で盛り上がりましたが、技術革新のスピードは毎年加速し、今後、もはや誰にも分からないような未来がやってくると思います。

また、来年は米国の大統領選挙、台湾総統選挙もあり、国内外でも大きな変化が予想される1年になりそうですが、海外情勢を考えると、平和がいつまでも続くとわけではないと感じています。

不動産に限らず、たらればの話をすることがありますが、日々目まぐるしいスピードで環境変化がある中で、過去の延長線上で物事を考えていては、貴重な未来の時間、チャンスまでも見失うことになりかねません。

また、どれだけAIが進化しても、どんな人に喜んで頂きたいのか、価値を感じてもらいたいのかが、仕事の本質だと私たちは考えています。

もちろん、資産を築き上げることは大切ですが、それだけに価値があるわけではないですし、資本主義の原理から考えると、いかに有効に資源を配分できるかということが、社会全体の幸せに繋がっていくのだと思います。

私たちも賃貸経営において、お客様から不動産のみならず、そこにお住まいになるご入居者様の安心、安全を預かる以上、短期的な視点ではなく、長期的視点で本質的な価値、存在意義を追求していきたいと思います。